事業投資先マネジメントの必要性

~事業会社の、事業会社による、事業会社のための投資先マネジメント~

投資先マネジメントの必要性・重要性

多くの国内企業は競合の多い成熟期・衰退期にある既存市場で鎬を削っています。

既存市場は事業環境が厳しく、新しい市場・競争軸で事業強化を図る必要性が高まっています。その手段として、M&Aなどで他社アセットを手に入れて事業強化を図ったり、ベンチャー等への事業投資を通じてビジネスモデル転換や新たな市場への進出を試みたりと、多くの企業が他社との協創による事業拡大・強化を模索しています。

しかし、多くのケースでは買収先や投資先と真のパートナー関係を築くことができず、シナジーを実現し、当初の目的を達成できているところは少ないのが実情です。

その大きな要因の一つとして、ビジネスパートナーとシナジーを実現するために必要な方法論と、既存事業における取引先との関係強化・維持に向けた方法論が全く異なるという点が挙げられます。

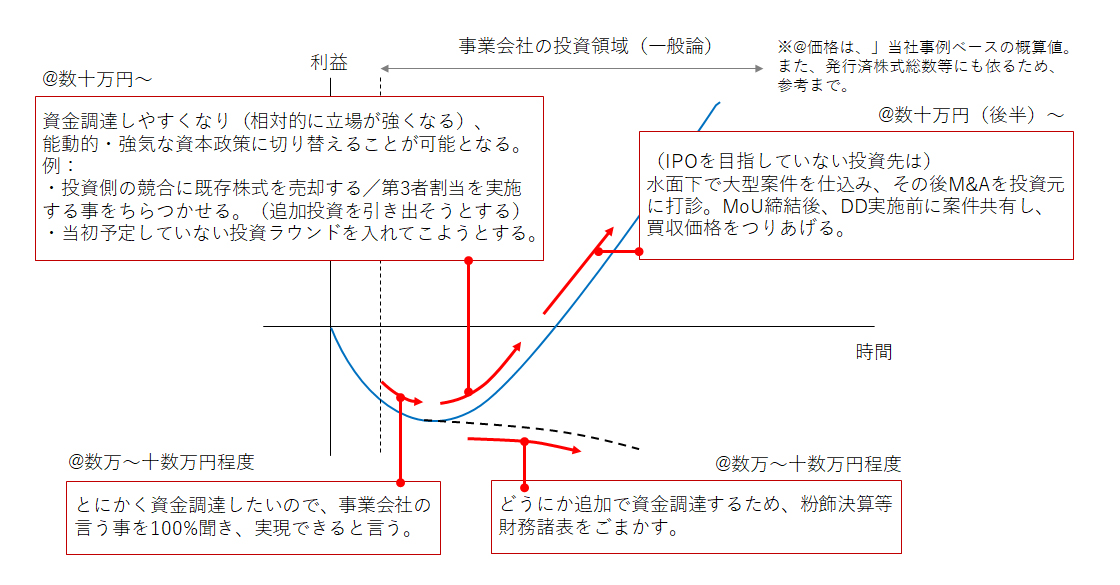

特にベンチャー等への事業投資においては、資本構成上のマイノリティーという強制力を持たない立場で、時々刻々と変化するベンチャー側のポジションを考慮した上でのマネジメントがポイントとなります。

本稿では、スタートアップ・ベンチャーに対する事業投資におけるマネジメントのポイントについてお伝えします。

事業会社による投資先マネジメントの難しさ

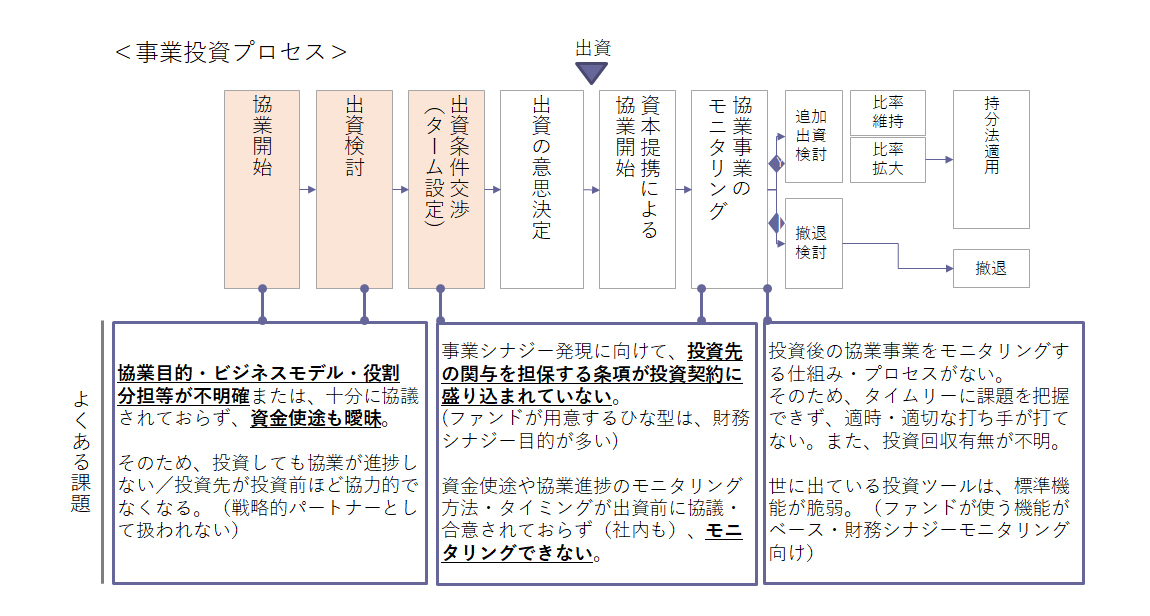

スタートアップ・ベンチャーの多くは大企業などと違い、事業規模が小さく、強みとなる技術・ビジネスモデルも商業用途が定まっていない特許や技術が中心となります。また、そのような企業への投資は、基本的にマイノリティの出資になるという特徴があるため、M&Aとは全く異なる協創関係を前提とした事業計画の策定・実行が必要となります。

多くのM&Aでは、買収により支配権を持ち、ある程度「できあがった」アセットを取得し、対象企業のトップと共にPMI (Post Merger Integration)計画を立案・実行していく形となります。

それに対し、スタートアップ・ベンチャーの場合は支配権が無いマイノリティーという立場で、シナジー創出へ向けて投資元が投資先をリードしていく必要があります。シナジー創出に向けた事業計画を投資先とともに描き、実行を推進する、というそのこと自体がそもそも難しいという事に加え、マイノリティーという立場でスタートアップ・ベンチャーに協創への関与を継続させることは、彼らの立場・ポジションが事業ステージ(いわゆる「Jカーブ」)毎に変わり得るという意味でも、更に難しいといえます。

【図1】事業投資における事業会社のよくある課題

【図2】事業ステージのJカーブ

事業会社による投資先マネジメント成功のポイント

投資先マネジメントを成功させる上で、以下のような関係性が維持されることが重要です。

- 投資元・投資先ともに同じスケジュール感で同じ絵を見ている

- 「絵」を実現するためのお互いの役割分担・マイルストーンが明確になっている

- 役割分担・マイルストーンの達成に応じて投資が実行されている

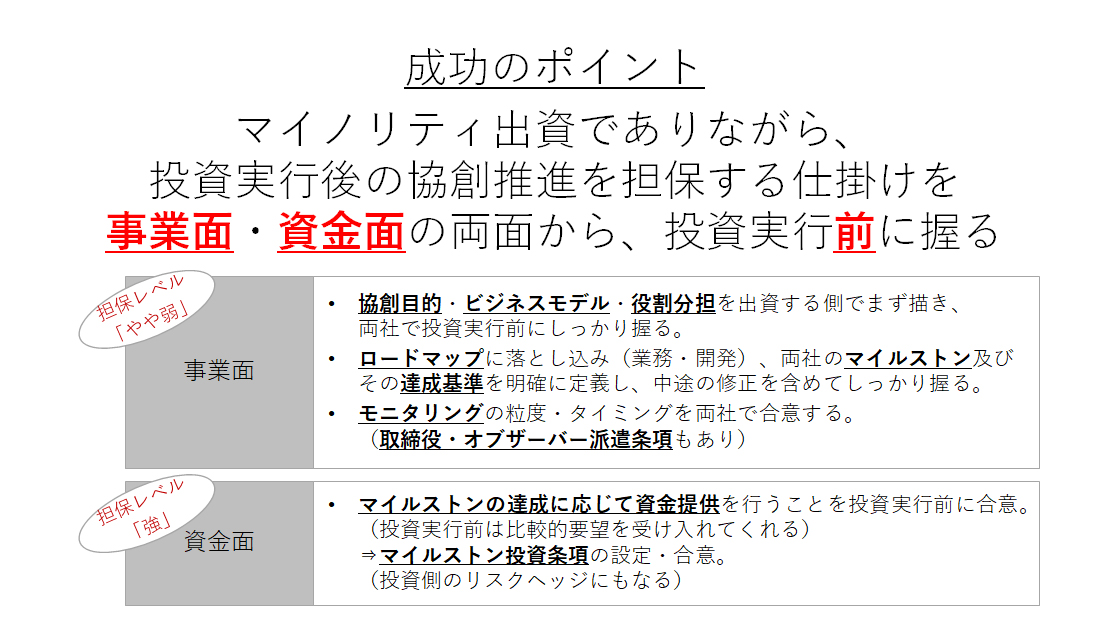

マイノリティー出資でありながら、①~③のような関係性を構築・維持するためには、投資実行後の協創推進を担保する仕掛けを事業面・資金面の両面から、投資実行前に握る必要があります。

事業面においては、

- 協創目的・ビジネスモデル・役割分担を出資する側でまず描き、両社で投資実行前に合意する

- ロードマップに落とし込み(業務・開発)、両社のマイルストーン及びその達成基準を明確に定義し、途中の修正プロセスを含めてしっかり握る

- モニタリングの粒度・タイミングを両社で合意する

ことが重要であり、両社間のより円滑なコミュニケーションを図るために、マイノリティーでありながらも取締役・オブザーバー派遣する条項の締結など、契約面からも実行を担保する仕掛けと組み合わせることがポイントです。

資金面においては、

- マイルストーン投資条項の設定

が特に重要です。マイルストーン投資条項とは、両社で定めたマイルストーンの達成に応じて、当初合意した投資額を分割で支払う、という条項です。この条項を設定することによって、マイノリティーでありながら、両社合意した資金使途の順守を強力に促す仕掛けとなります。

また、投資元はもしもの場合に備えて撤退する場合のプランを事前に策定しておきましょう。その際、他株主やVCと定期的なコミュニケーションを通じて彼らの狙い・意図を把握しておくことで、より実行性の高い撤退プランを策定することができます。取締役を派遣している場合には利益背反の有無、取締役の人数や責任限定契約などに注意を払いつつプランを練る必要があります。

【図3】投資先マネジメント成功のポイント

参考)技術シナジーを目利きするためのアプローチ

ここまでは、いかに投資先を投資後にマネジメントするかについて述べてきましたが、ここでは、そもそも投資すべきか否かの判断に関わる、スタートアップ・ベンチャーの技術・特許を目利きする方法について説明します。

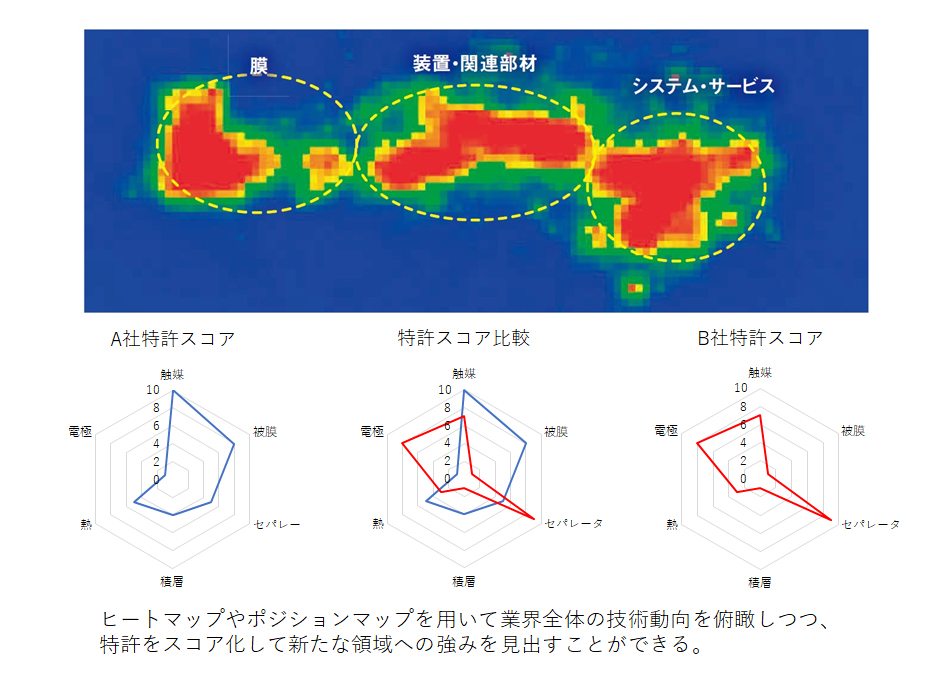

技術・特許の目利きは高度な専門的知見が求められますが、各種ツールを活用することで、自社とのシナジーを踏まえた目利き・分析を、簡易・スピーディーに行う事が可能になります。

例えば、自社の持つ特許と投資先の持つ特許について、出願件数だけでなく引用数や項目数の多寡、文章量などをスコア化し、マッピングすることでお互いの技術領域の関係性を評価することができます。

また、投資先候補という単体企業に限らず、業界全体での特許出願のヒートマップやポジションマップを作成することも可能で、投資先の技術傾向からどのような企業が将来的な競合となり得るのか、一見独特な強みを持つ企業であっても業界全体で見ると競争の激しいレッドオーシャンに伸びた技術に陥っていたりしないかなどの中長期目線でのリスクを評価することもできます。

このようなツールを活用しながら、投資すべきか否かの判断に役立てることはもちろん、投資後のより立体的な事業計画作成や投資先とのより踏み込んだコミュニケーションを行うことにより、投資先とのシナジー創出の確度を上げることが可能となります。

【図4】技術・特許の目利き(各種ツールイメージ)

経営戦略を成功に導く知財戦略【実践事例集】(特許庁)

をもとにレイヤーズにて作成

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

職種別ソリューション