脱PBR1倍割れ!事業の辞め方の処方箋

しかし、多くの日本企業は簡単に事業を辞めることができません。それが創業からの事業だったりするとなおさらその傾向にあると思います。

今回は、不採算事業をどうすれば辞めることができるのか、その考え方についてご紹介します。

日本企業の企業価値向上は道半ば

伊藤レポート1.0において資本収益性向上を目指しROE8%以上が求められ、さらに伊藤レポート2.0においては将来への期待を高めていくことを目指し、PBR1倍以上が求められていることは皆さんご承知の通りだと思います。

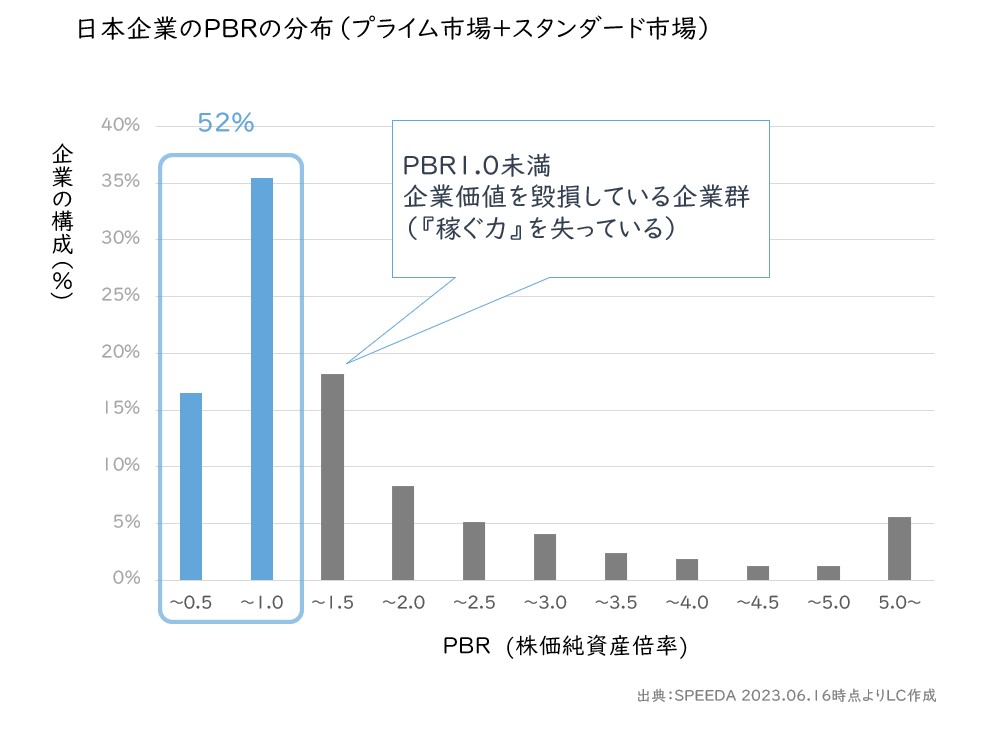

しかし、プライム市場+スタンダード市場では、約半数以上がPBR1倍を割っており、PBR1倍未満かつROE8%未満の企業数は約4割にものぼっております。

株式市場からは「日本企業はそもそも経済価値を達成できていない」との厳しい見方もされており、まさに日本全体の喫緊の課題であると言えます。

【図1】日本企業のPBRの分布

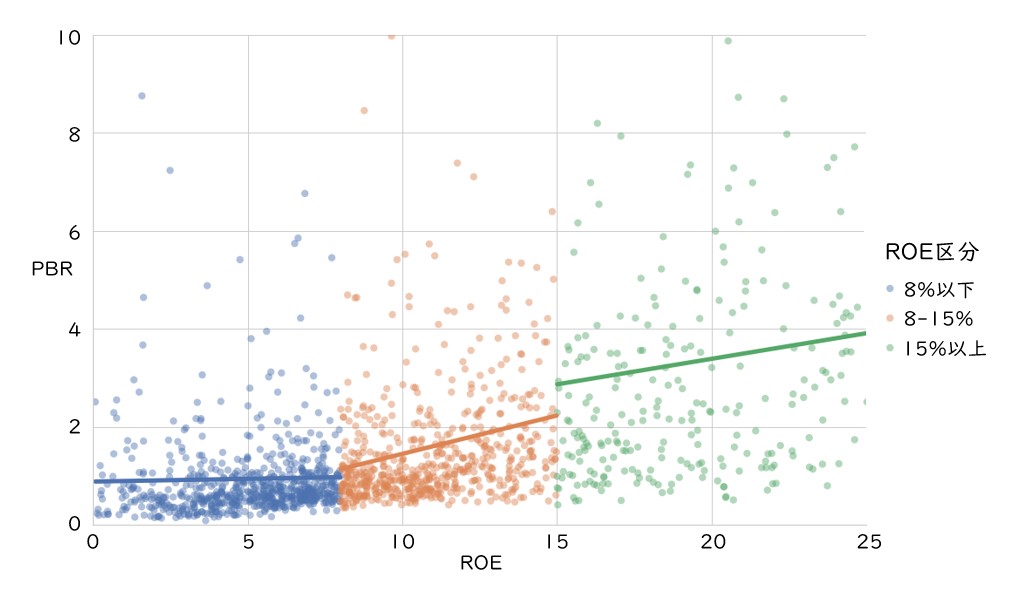

また、下図「PBR – ROE相関図」を見ていただければわかる通り、PBRとROEはともに相関関係であるということが分かります。特に8%を超えたあたりから正の相関を強く見せるようになり、PBR向上に向けてはROEの改善が重要であるということが言えます。

【図2】PBR - ROE相関図

PBR向上に向けて何をすべきか?

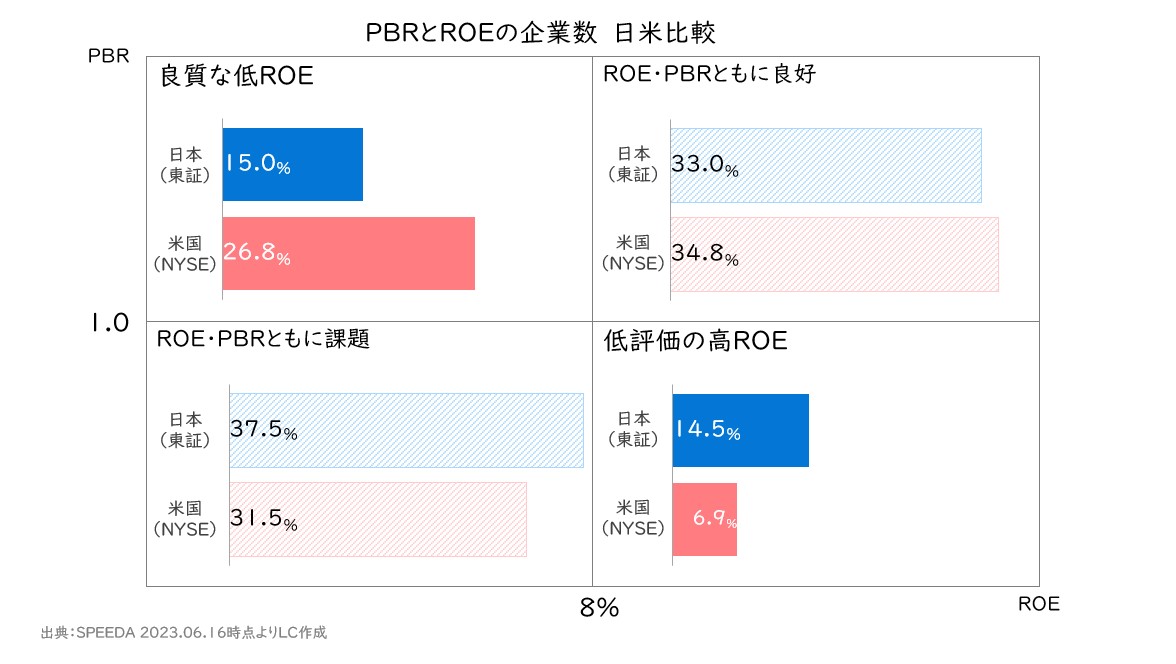

少し米国との比較をしていきましょう。下の図はPBRとROEの構成比を比較したものになります。これを見ると面白い傾向にあることが分かります。

【図3】PBRとROEの企業数 日米比較

PBR1倍未満でかつ、ROE8%未満の一番課題があるゾーンの日米の企業割合は日本が37.5%、米国が31.5%と日本の方が多少多いものの、そこまで大きく構成比が変わらないことが分かります。

さらにPBR1倍以上かつROE8%以上のともに良好なゾーンは日本33.0%、米国34.8%と変わらないことが分かりました。ここで変わってくるのが、残りの2象限です。

PBR1倍未満でROEが8%以上の企業は、米国と比べて日本の方が倍以上多く、逆にPBR1倍以上でROEが8%未満の企業は米国の方が2倍近く多いということがわかります。

これには様々な要因がありますが、一つの仮説として、日本は利益をそれなりに出しているものの、市場からは将来への期待ができないと判断されていることにより株価が低迷しているのに対し、現時点での利益は少ないかもしれませんが、未来への投資を積極的にしていることで、将来への期待が株価に反映されているのが米国、と言えるのではないでしょうか。

やめられない国日本

これまで日本は事業の多角化を積極的に行ってきました。シナジーという掛け声の下、事業間での相乗効果を狙って施策も様々打ってきたと思います。

その結果、不採算事業や低収益事業を抱え込んだ、いわゆるコングロマリットディスカウントに陥っている企業も少なくないと思われます。

しかし、日本という国は文化的なものもあるのだと思いますが、事業を始めるのはできても辞めることができません。

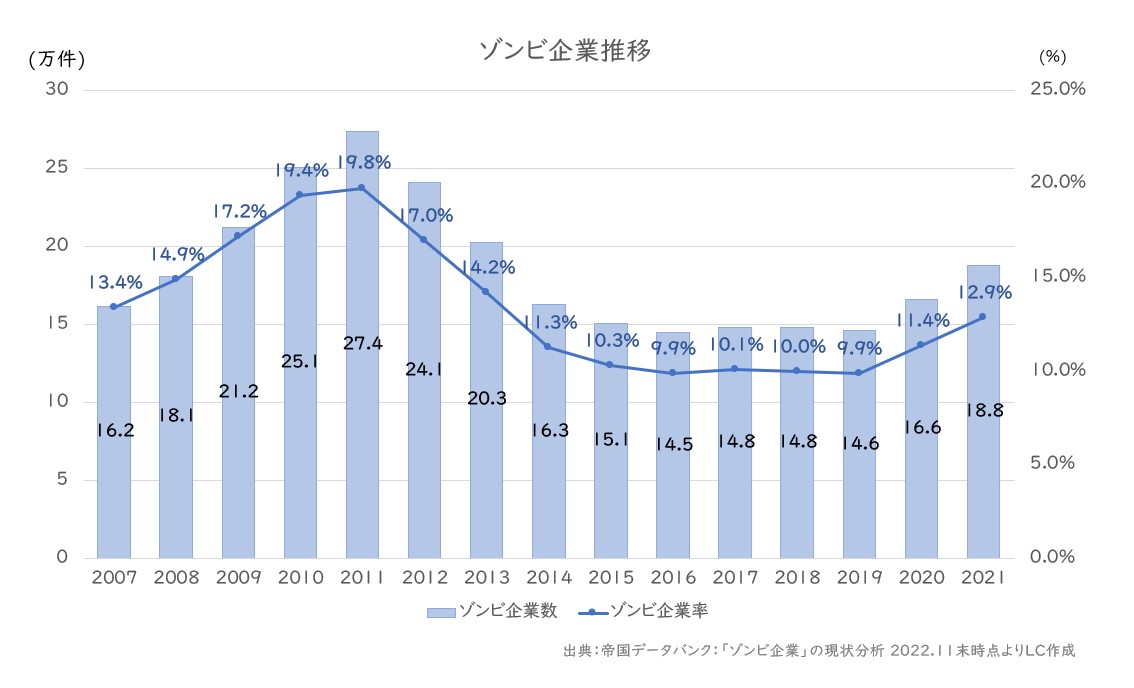

借入金の利払いに必要とされているだけの利益を生み出せていない、いわゆるゾンビ企業と呼ばれている企業が全体の12.9%、18.8万社にも上っています。ゴーイングコンサーンは重要ですし、従業員の雇用を守るというのは素晴らしい姿勢であることは否定しません。しかし、それを意識するあまり、低成長のセグメントを捨てきれない、そんな企業も多いのではないでしょうか。

【図4】ゾンビ企業の推移

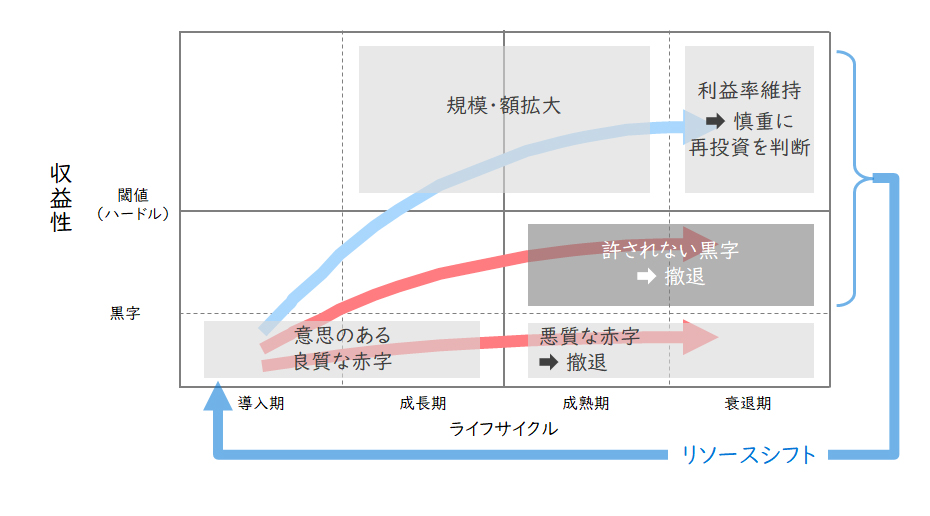

「許されない黒字」からのリソースシフトはパーパスを重要視せよ

事業にはライフサイクルというものが存在し、生まれたての多くの事業は赤字から始まります。ライフサイクル後期までずっと赤字というのは流石の日本企業も撤退していると思います。

問題は、利益は上げているもののハードルレートは下回っている事業の取り扱いです。この部分については、非常に難しいと言わざるを得ません。利益が出ていて、事業としての規模も大きく社員数も多い、さらに創業のビジネスだったりすると先人たちの大きい想いものしかかってきます。この中で多くの社員の納得を得て事業を辞めることが果たしてできるでしょうか。

そこで重要になってくるのが企業理念やパーパスです。

自分たちの存在意義はいったい何なのか、まずはそれをもう一度見つめ直す必要があると思います。そのうえで、果たして本当にそれを実現できる事業なのかどうなのかを徹底的に議論することが重要です。それでも残しておくべき、というのも一つの経営判断だと思います。

経営は数字を持って実施することが重要ですが、一方で数字だけで経営はできません。「3年利益が出てないから即事業売却」であるとか「儲かっている事業に資源を集中」等と言うのは簡単ですが、実際にはそんなに簡単なものではないでしょう。その視点で今一度検討すべきです。

そして少しずつリソースシフトをしていき、足りない領域に布石を打っていく。そんな経営管理が求められます。

【事例】株式会社オリンパスにおける事業譲渡

株式会社オリンパスでは、2021年1月に映像事業を、2023年4月に創業の事業でもあった化学事業を事業譲渡しました。事業収益性や今後の成長性に課題のあった映像事業はともかく、営業利益率の高かった科学事業を売却することは並大抵の決断ではなかったと考えられます。

当時の代表取締役CEOであった竹内氏によると、科学事業は安定したマーケットシェアがあり、さらに今後も投資をすれば十分に成長の伸び代があるという状況であったそうです。しかし、その時どうやってその決断をしたかというと当時グローバル全社員が参加して再構築した「世界の人々の健康と安心、心の豊かさの実現」というパーパスとそれを実現するための「リーディンググローバルメドテックになる」という会社のビジョンだったそうです。

このビジョンと照らし合わせたときに自分たちの進む道が明確となり、事業譲渡を決断することができ、また、会社から離れることをチャンスとしてとらえた社員の努力もあって、譲渡後の事業の成功にもつながっているとのことでした。

【図5】「許されない黒字」からのリソースシフト

今回は、不採算事業をどうすれば辞めることができるのか、その考え方について、ご紹介しました。パーパス経営に関するご相談などもしございましたら、お気軽にお問い合わせください。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

-

田平 智規経営管理事業部

田平 智規経営管理事業部

マネージングディレクター -

杉野 林太郎経営管理事業部 兼 ERPイノベーション事業部

杉野 林太郎経営管理事業部 兼 ERPイノベーション事業部

ディレクター

公認会計士 -

大橋 遊経営管理事業部

大橋 遊経営管理事業部

マネージャー

職種別ソリューション