まだら模様の経済環境、今こそ『稼ぐ力』を取り戻せ!

~資本効率向上と積極投資のすゝめ~

このように世界的な景気変動局面に移行しつつある中、日本企業はどうすればいいのでしょうか。不安にまみれて縮こまっていたのでは、失われた30年の二の舞です。

「ピンチはチャンス」の格言にあるように、こうした時こそ積極的で素早い手を打っていかなければいけません。特に日本企業がまず取り組むべきことは、こうした景気変動期であっても稼ぐことができる本当の『稼ぐ力』を取り戻すことです。これが無ければこの景気変動の波に太刀打ちできません。

今回は、まだら模様の経済環境において日本企業の『稼ぐ力』を取り戻すポイントをご紹介します。

日本企業の失われた『稼ぐ力』とコーポレートガバナンス改革

日本企業は持続的成長と中長期的企業価値向上のためにコーポレートガバナンスの改革が求められており、2014年コーポレートガバナンス・コード制定以降、さまざまな提言が行われてきました。数値目標として、伊藤レポート1.0では資本効率向上を目指しROE8%以上が求められ、伊藤レポート2.0では資本効率向上に加え、将来期待を高めていくことを目指しPBR1.0以上が求められました。

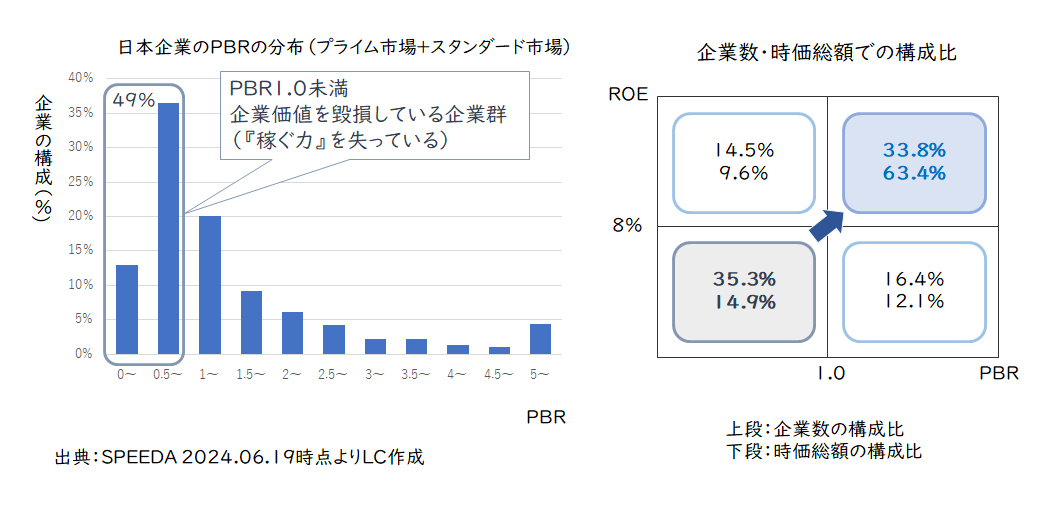

しかし、下記の図にあるように、プライム市場とスタンダード市場では約半数はPBRが1.0を割っており、ROE8%以下・PBR1倍以下の企業が約3分の1もあることから、株式市場からは日本企業はそもそも株主の期待する経済価値を達成できていないとの厳しい見方がされているのが現実です。

【図1】プライム市場・スタンダード市場におけるROEとPBR

こうした背景から、東証は2023年4月より「資本コストと株価を意識した経営」としてプライム市場とスタンダード市場の会社に対して、継続的にPBRが1倍を割れている会社には、改善に向けた方針や具体的な取り組み、その進捗状況などを開示することを2023年春より強く要請しています。このように東証の半数近くを占めると言われる「PBR1倍割れの会社」は待ったなしの対応が迫られています。

したがって、日本企業がまず取り組むべきことは、経済価値の向上すなわち『稼ぐ力』を取り戻すことです。これからも、前述のように不透明な経済環境が続くと予想されます。この中では、リスクも多いですが、変化の中からチャンスも生まれます。「ピンチはチャンス」の言葉通りに、この機会を逃さずに『稼ぐ力』を取り戻しませんか。

『稼ぐ力』を取り戻す処方箋とは

企業価値向上のためにROEを経営目標とすることについては異論のある方々もいると思いますが、ROE8%以下、PBR1倍以下の企業では、それは言い訳にしか聞こえません。まずは、この状態から脱することを経営の1丁目1番地に位置づけるべきです。この状態から脱して、初めて市場は耳を傾けるのではないでしょうか。

まずは、ROEの向上、すなわち企業としての投資効率の向上が必要です。世界的な金利上昇局面から資本コストも上昇することが予想されます。したがって、こうした経済環境の中では、投資効率が良くなければ早々に淘汰されると言えます。

また、PBRは市場の将来期待を示しています。したがって、PBRの向上のためには将来に向けた積極的投資が不可欠です。VUCAと言われる今後の市場環境の中では、既存の競争環境が激変し、今までのパワーバランスが変わったり、新しいビジネスチャンスも生まれたりします。したがって、ここを商機ととらえ、今まで蓄えた力(キャッシュ)を注ぎこむことが重要です。

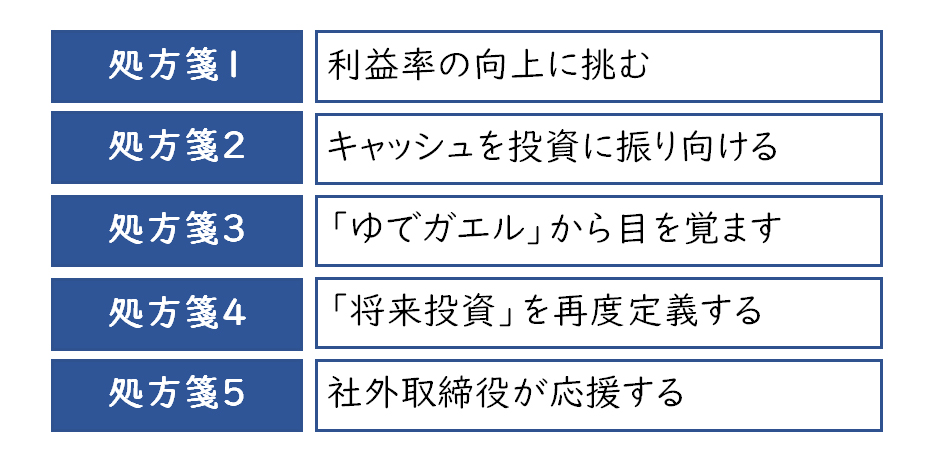

今回は、投資効率の向上ならびに将来に向けた積極投資の側面から、『稼ぐ力』を取り戻す5つの処方箋をご紹介します。

【図2】『稼ぐ力』を取り戻す5つの処方箋

【処方箋1】利益率の向上に挑む

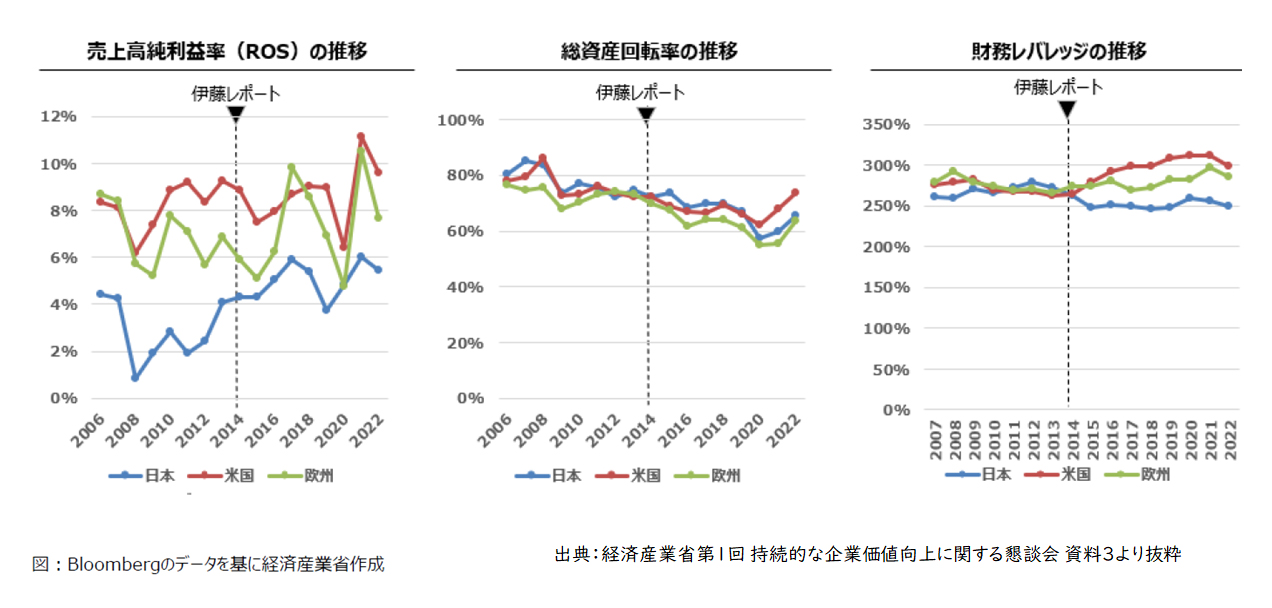

近年、日本の上場企業のROEは8%付近を推移していますが、欧米の上場企業と比較すると低水準です。その原因は、売上高利益率(ROS)の低さにあります。したがって、資本効率向上のためには、まず利益率の抜本改革に取り組むべきです。

【図3】利益率の劣る日本

利益率向上のために為すべき事を3つご紹介します。

1.売上高至上主義=規模を追った競争戦略を捨て去る

規模の追求は、必ず無理な価格競争を招き、企業体力を疲弊させます。特に、経済の混乱期には捨て身で価格競争を仕掛ける企業も出ると予想されます。しかし、これに対抗して値下げをすれば、血みどろのレッドオーシャンに身を投げ出すことになります。

したがって、こうした価格競争に惑わされずに、自社の強みを冷静に判断し、他社に真似のできない唯一無二のことを追求すれば、おのずと利益は付いてくるのではないでしょうか。

2.複雑性のジレンマから抜け出す

製品数、顧客数、地域数といった変数が増えれば増えるほど売上高は伸びていきますが、コストはさらに指数関数的に増え、売上高の伸び以上には利益が伸びない結果となります。売上高の伸長期には、コスト増のタイムラグから利益が大幅に出ることもありますが、停滞期には一気に赤字に転換します。

これが複雑性のジレンマです。日本企業は、コングロマリットディスカウントに代表されるように、この複雑性のジレンマに知らず知らずのうちに苛まれています。

経済の混乱期では、こうした複雑性がさらに増します。したがって、こうした複雑性を減らすこと、すなわち複雑性からくる不採算の芽を摘むことが重要です。例えば、不採算製品や顧客などを絞り込んだり、複雑で独特な商慣習や業務プロセスを見直したりしてはいかがでしょうか。

3.徹底的なデジタル化を進める

デジタル化は、時間と空間の制約を一気に無くします。先ほどの複雑性もデジタル化により、その不経済面を解消できます。例えばプラットフォーマーに代表されるように、限界収益が限界費用を大きく上回ることは、デジタル産業においては当たり前のことなのです。

つまりデジタル化は、限界費用を低減させ利益率を向上させる効果的な打ち手となるのです。したがって、個々のデジタル化投資の目先の投資対効果にとらわれず、中長期的視点で限界費用の低減を目指してはいかがでしょうか。

【処方箋2】キャッシュを投資に振り向ける

日本企業のキャッシュは大きく積み上がっており、上場企業だけでも100兆円を超えると言われています。

しかし、海外の機関投資家は日本企業のキャッシュの経済価値を半分程度と見なしています。つまり、「日本企業は有望な事業に投資もせず、手元に資金を寝かせているだけだから、資本コスト分を稼いでいない価値毀損状態」なので、その分を割り引いて見ているのです。これは、日本企業の経営者に対する投資家からの厳しい評価とも言えます。

したがって、経済の混乱期でこそ、今まで抱え込んだキャッシュを積極果敢な投資に振り向けるべきです。日本企業の多くがキャッシュを積み上げる理由を、何かあった時の雇用の確保や投資資金の確保としている以上、まさに「今やらなくていつやるのか」と問われかねません。

こうした先の見えない中で投資判断は、形式的な投資対効果で判断すべきではありません。ある意味、積極果敢な投資は経営陣の事業見識と胆力によってなすべきものと言えます。投資をしない理由は浜の真砂の数ほどありますが、投資する理由は真砂からダイヤを見つけるようなものだからです。

【処方箋3】ゆでガエルから目を覚ます

この30年近くは、物価は上昇せず、金融緩和で低金利であったため、リスクを冒さなくても生き永らえた環境と言えます。こうした環境の中で、多くの日本企業は「ゆでガエル」となり、何もしないリスク回避思考になっているのではないでしょうか。

【図4】ゆでガエル理論

平安時代、江戸時代でも停滞期(平和な時代)には人々はリスクを冒さなくなったと言われています。

経済が大きく変わる時には日本企業のマインドを早急にチェンジする必要があります。

世界的な経済対立、デカップリング、インフレ、金融引き締めなどに伴う経済の混乱期では、何もしないことの方がリスクを高めます。逃げ回っていては、チャンスに巡り合うことはできません。今こそ、リスクに対するマインドをチェンジし、積極果敢にリスクをテイクしなければ生き残れません。

当然、積極策にはリスクが伴います。だからといってやらなければ、機会費用だけが積み上がっていきます。あの時決断しておけば、あの時投資しておけばと悔やんでも後の祭りです。

リスクに対しては、うまくいかなかったときの損失を最小限にする対策をあらかじめ用意し、リスクを確率論の問題として冷静に捉えてはいかがでしょうか。

また、「ゆでガエル」から脱却するショック療法としては、事業に求めるハードルレートを8%以上にすることも一つです。これにより、低金利の下で生き永らえてきた事業は、事業運営の回転スピードを一気にギアアップし、待ったなしで手を付けなければいけないからです。

【処方箋4】将来投資を定義する

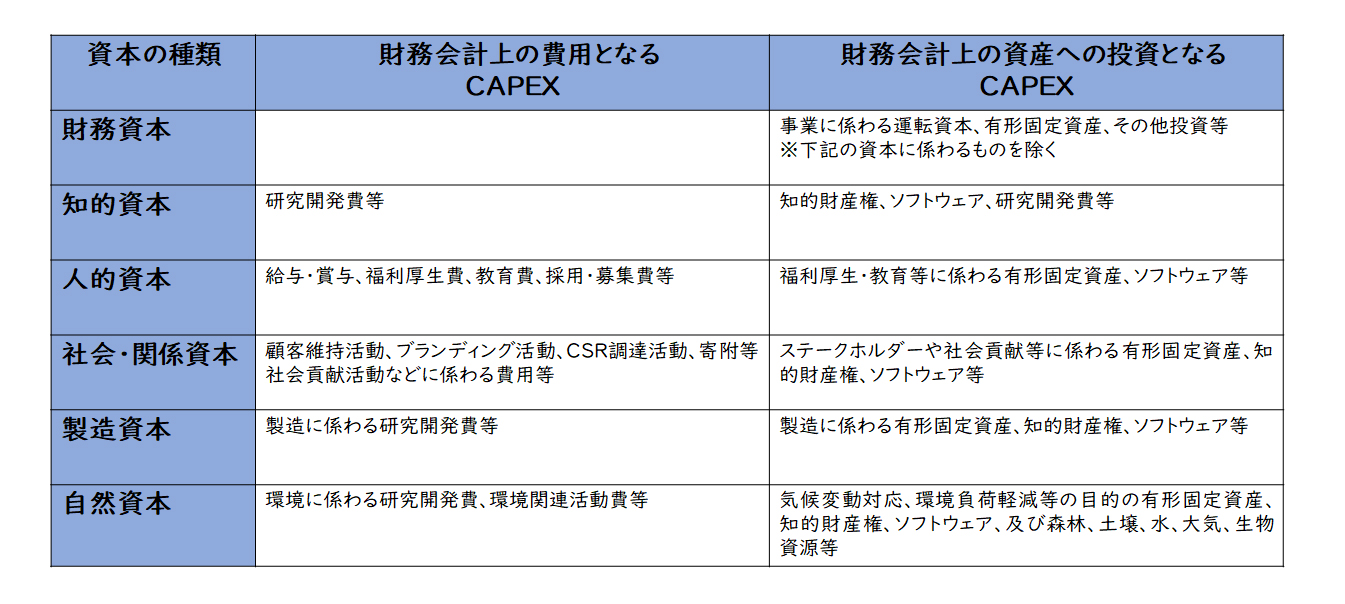

将来に向けて積極的な投資を進める場合、投資を再定義する必要があります。 財務会計で費用として取り扱われるものの中には、現在の事業を維持・運営する性質の支出(OPEX:Operating Expense運営費)と将来のための投資的性質の支出(CAPEX:Capital Expenditure資本的支出)が含まれています。

したがって、将来に向けた積極投資の視点からOPEXとCAPEXを再定義する必要があります。例えば、人件費は人的資本への投資ですからCAPEX、試験研究費も将来の知的資本への投資ですからCAPEXとして考えます。

【図5】2つのCAPEX(Capital Expenditure)

図のようにCAPEXは、財務会計上の費用となるCAPEXと資産への投資となるCAPEXに分かれます。財務会計の費用と資産の区分の影響から、これらを別物としてマネジメントしている企業が一般的です。今後は、これらをトータルとしての投資として考え、それに対する投資配分を意思決定していくことが重要です。

また、CAPEXは、更に財務資本、知的資本、人的資本、製造資本、社会・関係資本、自然資本といった資本と関係も明らかにすることが、企業価値向上を把握するためには不可欠です。

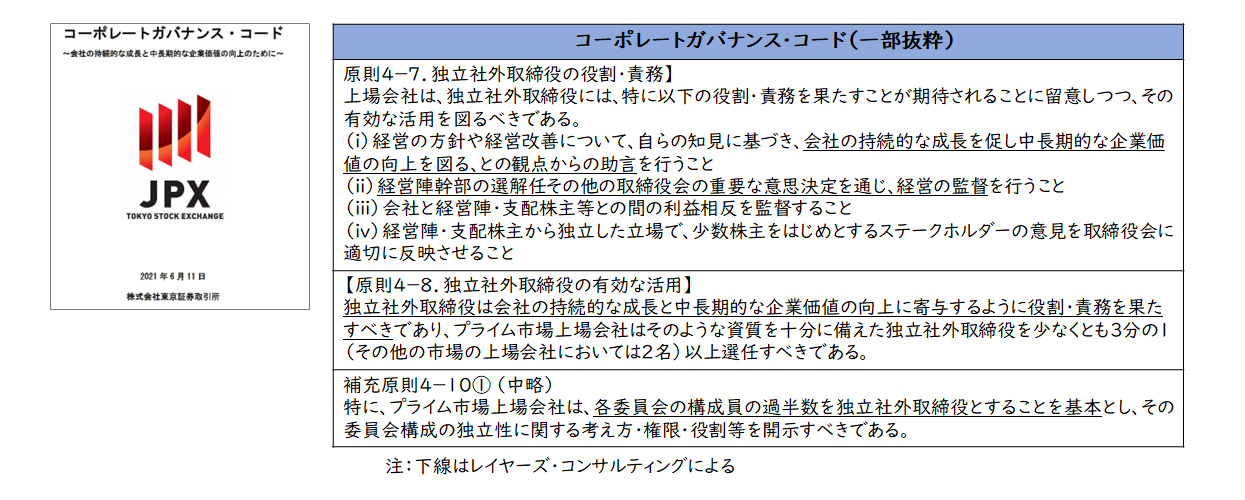

【処方箋5】社外取締役が応援する

コーポレートガバナンス・コードの改訂を受けて、東証はプライム市場の取締役会に対して、3分の1以上の独立社外取締役の選任を求めています。今後は、こうした独立社外取締役が、経営陣の積極的な投資を応援していくことが重要です。

【図6】コーポレートガバナンス・コードにおける社外取締役の役割(一部)

日本企業のガバナンスの問題は、年功序列を前提としたお友達の中から経営者が選ばれることだと言われています。コーポレートガバナンス・コードが、プライム市場において独立社外取締役に経営陣幹部の選解任などの重要な役割を与えたことにより、今後こうした弊害も徐々に解消されていくと期待されています。

逆に、ROEが8%以下、PBR1倍以下、キャッシュリッチな状態がここ数年続いている企業の独立社外取締役は、本当にその責務を果たしていると言ってよいのでしょうか。

こうした経済環境の時こそ社外取締役の方々が、経営陣が積極果敢に投資していくことを応援しながら、社外取締役としての経験や専門性から冷静に判断し、経営陣とともに将来に向けて企業価値を高めていくことが求められるのではないでしょうか。

以上のようにROE8%以下、PBR1倍以下の企業では、資本効率の向上と将来に向けた積極投資を行い『稼ぐ力』を取り戻す必要があります。今回、ご紹介した処方箋の詳細については、是非、お問い合わせください。皆様と一緒に日本企業の『稼ぐ力』を取り戻していきたいと思っております。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

-

辻 亮二経営管理事業部 兼 ERPイノベーション事業部

辻 亮二経営管理事業部 兼 ERPイノベーション事業部

バイスマネージングディレクター -

薄井 賢治経営管理事業部

薄井 賢治経営管理事業部

プロフェッショナルディレクター

公認会計士 -

木村 祐也経営管理事業部

木村 祐也経営管理事業部

マネージャー

職種別ソリューション