もうPBR1倍割れは許されない!?(四の巻)

~低ROE・ROICからの脱却~

PBR はROEやROIC と相関性があり、資本コストを意識したROE・ROIC経営の重要性はますます高まっています。日本経済新聞の調査によれば、2022年に決算短信などでROICに言及した企業は前年比約2割増の約400社に上ると言われています。

しかし、ROEやROICを経営目標に掲げても、それを事業のマネジメントに十分活かしきれていない企業も少なくありません。

今回は、PBR1倍以上を目指し資本効率を上げるROE・ROIC経営のポイントをご紹介します。

ROE・ROICとは

ROE(自己資本利益率)は、Return on Equityの略で、企業の自己資本(純資産)に対する利益の割合を表す指標です。

ROE(%)=当期純利益÷自己資本×100

ROEは自己資本を分母とすることから、株主からみた企業の稼ぐ力を評価する指標です。あくまでも株主視点であり、事業自体の稼ぐ力の評価ではありません。

企業が資金を自己資本(株式)で調達するか、他人資本(銀行借り入れや社債等)で調達するかは、企業の財務戦略により決まり、事業自体の稼ぐ力とは関係がありません。例えば同じ事業を行っていても、他人資本で多く資金調達している場合は、分母の自己資本が小さくなるためROEが大きくなります。

ROIC(投下資本利益率)とは、Return on Invested Capitalの略称で、企業もしくは事業の「稼ぐ力」を評価する指標です。

ROIC(%)=税引後営業利益÷投下資本×100

調達した資本を事業に投下し、どれだけ効率よく税引後営業利益(または、みなし税引後営業利益)を生み出すことができているのかを測定します。

同じ売上と利益(PL)でも、事業に必要な元手(投下資本)が小さいほうが、儲かる事業といえるでしょう。ROICは、事業に投下した資本と得られた収益の割合を示す指標なので、PLだけでは測れない事業の稼ぐ力を評価する指標になります。

また、ROEに対してROICは、資本構成の影響を排除して事業の稼ぐ力を評価することができます。

ROE・ROIC経営はなぜ必要か

2014年に「伊藤レポート」でROE8%が求められ、多くの日本企業で資本効率向上によるROE改善が喫緊の課題として認識されました。

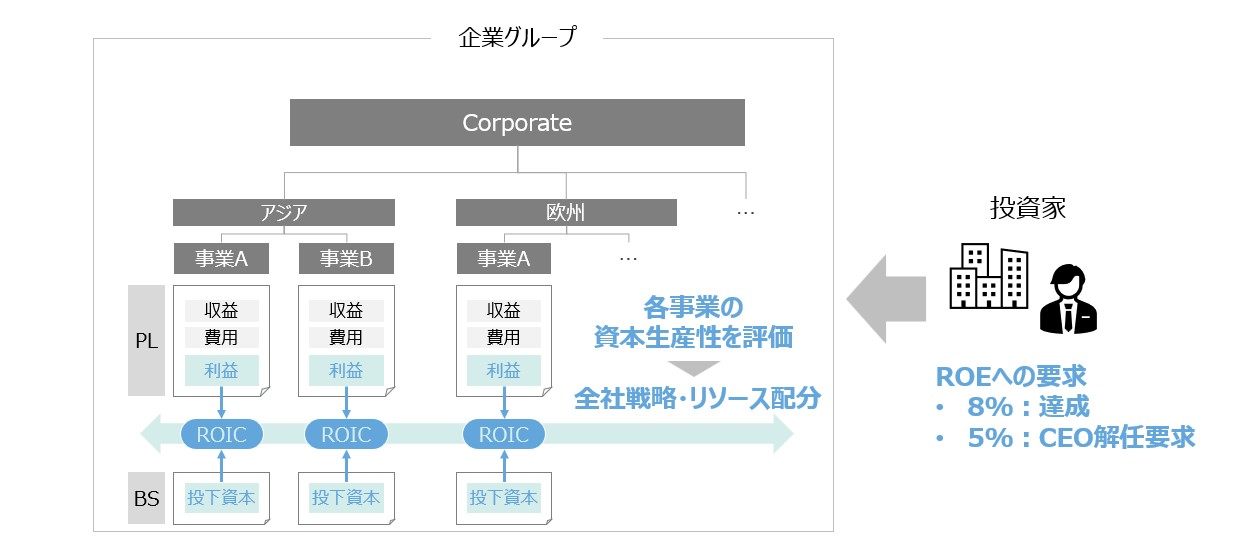

また、多角化した企業では、コーポレートが各事業に対して投資家のように各事業を評価し戦略的にリソース配分を行う「ポートフォリオ経営」を行わなければいけません。この場合、投資家がROEで企業の資本効率を評価するのと同様に、各事業の資本効率を評価する指標が必要となります。資本政策は通常グループ全体で行うため事業毎に自己資本を把握することが難しいと言えます。そこで自己資本と他人資本を区別しないROICが各事業の資本効率の評価指標として注目されるようになったのです。

【図1】投資家のROE要求とROICによる事業の評価

ROE・ROICの向上はPBRに結びつく

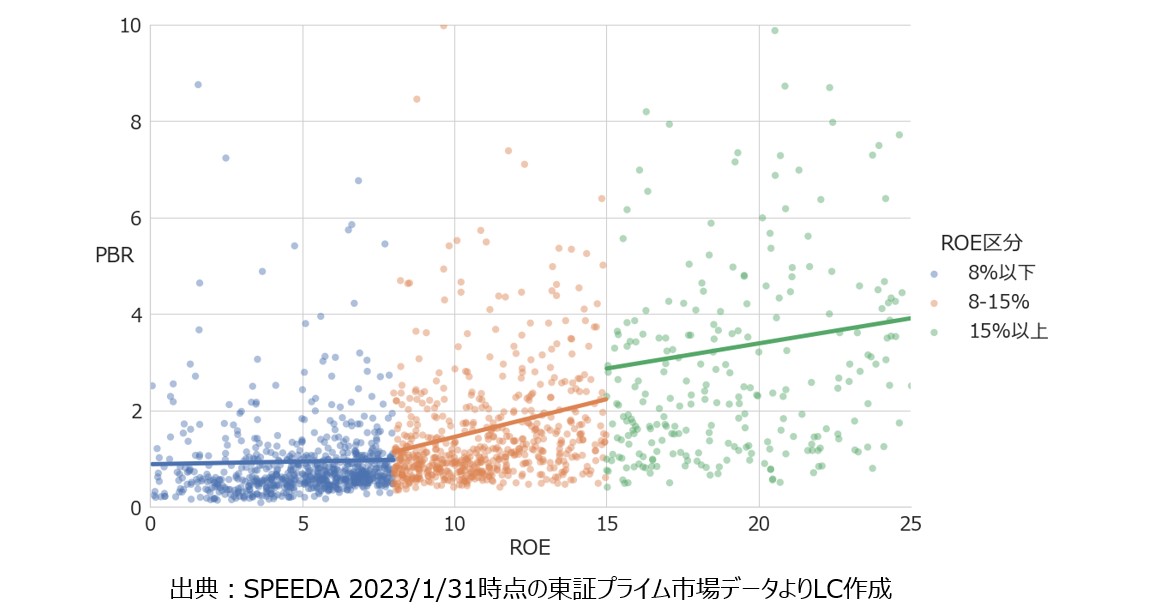

ROEとPBRはある程度の相関性があります。東証プライム市場におけるROEとPBRの関係は下図のようになっており、ROE8%まではPBRとあまり相関関係がありませんが、ROEが8%を超えるとPBRと正の相関関係が読み取ることができます。日本企業のROEが8%以上を求められるのはこうした理由とも言われています。

【図2】東証プライム市場におけるROEとPBRの相関

以上のようにPBR1倍割れから脱却するためには資本コストを意識したROE・ROIC経営の重要性はますます高まっています。

ROICで全ての事業を評価すべきではない

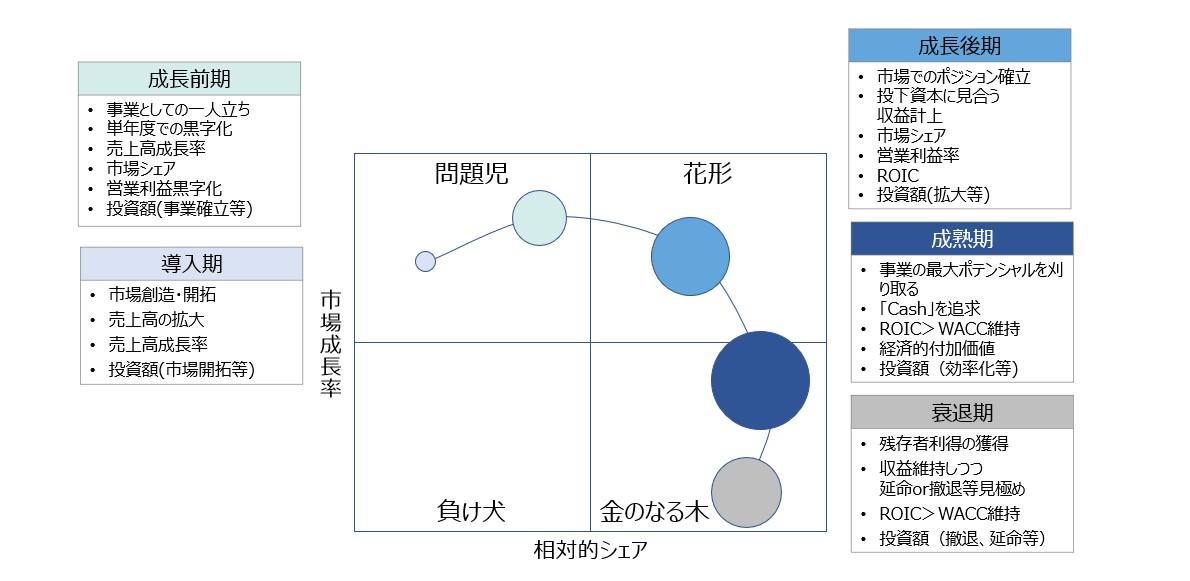

昨今ROIC経営をうたっている企業が多いですが、事業ライフステージに応じたマネジメントの違いを明確にしていない企業も多く見受けられます。ROICはどちらかと言うと成長後期から成熟期、衰退期の事業に対して、資本効率の面からの評価に適した指標です。導入期の赤字事業や追加投資がかさむ成長前期の事業をROICのみで語ることは、経営判断を誤らせるリスクがあります。

従って、事業ステージの異なる複数の事業ユニットを抱える企業においては、画一的なROIC導入は逆に事業ユニットのパフォーマンスを低下させかねないことに注意すべきです。

【図3】事業ステージに応じたマネジメントポイント

【導入期】では、市場創造・開拓が目的になりますから、注目すべきは売上高成長率になります。当然この段階で利益が出ることは稀ですので、単年度でROICを目標にしても意味がありません。

【成長前期】では、市場においてのポジション確立が目的となりますから、注目すべきはシェアになります。先ずは事業としての独り立ちを果たし、単年度での黒字化、累積赤字の解消を図らなければいけません。この段階においても、投資に対するリターンが発現途中であるため、ROICでの目標設定は適切ではありません。

【成長後期】では、市場においてポジションが確立し、経常的に利益が出る段階になります。成長に必要な投資も一段落し、キャッシュフローもプラスに転じます。この段階では、成熟期に向けて安定的な利益とキャッシュフローの確保を目指し、適切な投資判断をしながらROICの確保を図るマネジメントが必要になります。

【成熟期】では、金のなる木として市場における最大のポテンシャルを刈り取ることが目的になります。成熟期においては、ROICを確保しつつ、キャッシュフローや付加価値額の最大化を追求することになります。

【衰退期】では、キャッシュフローや利益は徐々に減少していくため、残存者利得の獲得によってこれらを中長期的に拡大することが目的になります。従って、ここでもROICを維持しつつキャッシュフローや付加価値が増大するマネジメントを行います。また、撤退するか、留まるかの意思決定をタイムリーにするため、ROICがハードルレートを下回るかどうかを常に監視する必要があります。

適切な事業単位を設定する

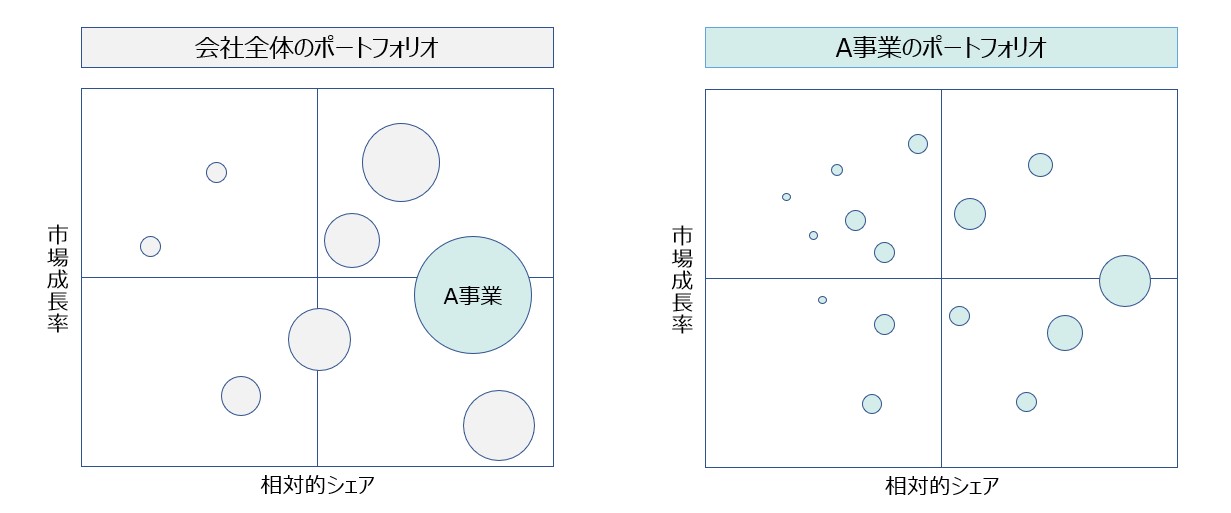

企業によってはROICで評価する事業単位の設定が適切ではないケースもあります。ROICは、事業ポートフォリオを変革するために投資単位としての事業を評価するモノサシとして活用します。従って、ROICの設定する事業単位が公表セグメントのレベルの場合は、一般に事業単位が大きすぎると言わざるを得ません。通常の事業ポートフォリオを変革する場合は、公表セグメントの下のレベルの事業単位の入替を実施することが一般的ですから、ROICの目標設定はこうした事業単位にすべきです。

また、複数の事業や製品・サービスが更にその事業単位の中に含まれる場合も注意が必要です。特に成長事業や有望な製品・サービスがその中に含まれる場合、事業全体のROIC目標達成のために、それらへの投資が妨げられるケースがあるからです。日本企業にイノベーションが起きづらいのは、「中核事業部門の力が強く、有望事業や有望製品・サービスをその中に抱え込み、結果としてそれらを発育不全にしてしまっているからだ」との指摘もあります。こうした、発育不全を起こさないためにも、事業単位の設定は適切にすべきです。

【図4】会社全体のポートフォリオと事業のポートフォリオ

額(面積)の管理も実施する

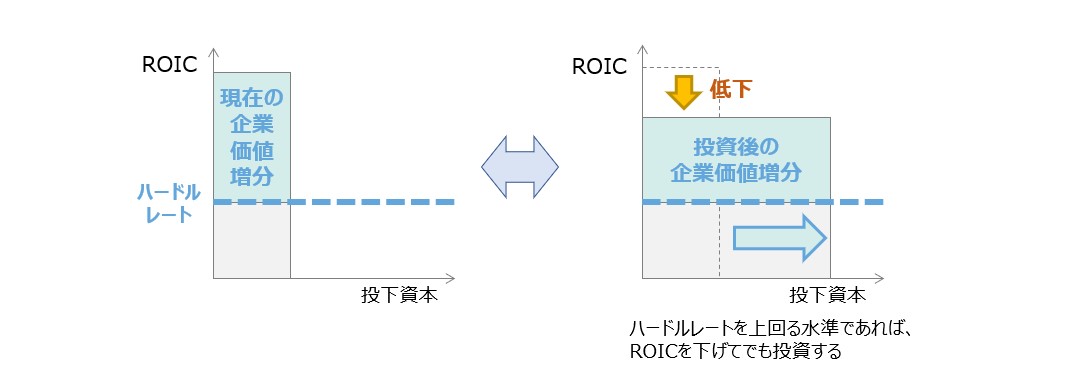

ROICは「率」であり、使用資本に対するリターンの効率性を図るモノサシです。しかし、企業のマネジメントは、「率」だけではなく「額(面積)」のマネジメントも重要です。

例えば、ROICがハードルレートを超えており利益の「額」が増大するのに、ROICが低下するため追加投資をためらうケースなどがあります。こうした場合、「額」のマネジメントを合せて実施することにより、適切は投資判断が可能となります。

【図5】ROICと企業価値の増分の関係

十数年前に経営指標として経済的付加価値が話題にのぼりました。経済的付加価値は、事業のリターンから投下資本に対する資本コストを引いた額で、その事業が生み出した価値を図るものです。ROICで資本コストを意識させるマネジメントを実施していくならば、再度経済的付加価値をマネジメントに取り入れては如何でしょうか。

こうした額によるマネジメントは、前述のように成熟期から衰退期における事業において実施すべきです。

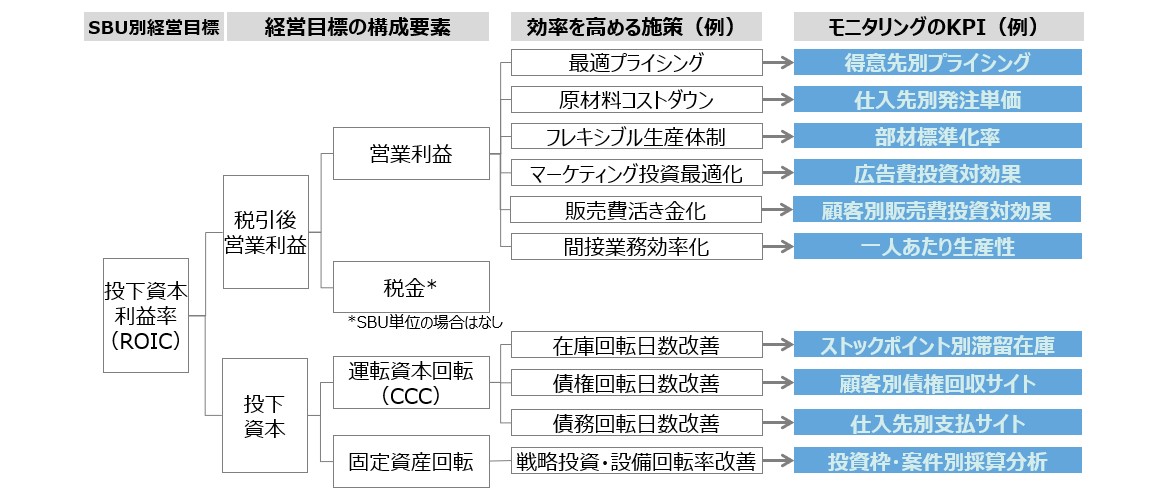

ROIC管理と現場の活動をリンクする

ROICを事業の目標として掲げても、現場の活動やKPIとリンクせずに、額に飾った状態の企業も多く見受けられます。ROICを導入しても定着しないと嘆く企業では、このROICとROIC向上施策の紐づけ、KPIの紐づけがなされていないことが多く見られます。

ROICを事業の目標に掲げた場合、マネジメントの実効性を担保するために、ROICを単に目標として掲げるだけではなく、ROICを如何に向上させるかといったROIC向上施策とその施策を実行する上でのKPIを具体化することが重要です。

【図6】ROICと実行施策のKPIツリー

以上の様に、日本企業が企業価値向上に苦しんでいるのは、資本効率の向上が不十分だからであり、資本効率向上のためにはROE・ROIC経営を進めていく必要があります。是非皆様と共に日本企業の企業価値向上、PBRの更なる向上に貢献したいと思っております。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

職種別ソリューション