間に合うのは今が最後

~適格請求書等保存方式(インボイス制度)対応~

1989年に初めて消費税導入されて以降、これまで大小さまざまな制度改定がありましたが、今回のインボイス制度ほど業務面・システム面すべてに対して影響を与えるような改定はありません。

しかし、多くの企業が本対応に着手し始めたというところであるのが現状です。

今回は、インボイス制度開始まであと半年を切っている中で、今から何をどう取り組んでいけばよいのかのポイントをご紹介いたします。

インボイス制度をとりまく状況

インボイス制度は複数税率に対応した仕入税額控除の方式であり、適格請求書発行事業者が発行する所定の形式を満たした「適格請求書」の保存をもって仕入税額控除が可能になるというものです。

また、自社が売り手側になる場合においては、買い手の事業者に求められたときには、「適格請求書」を発行する必要があります。

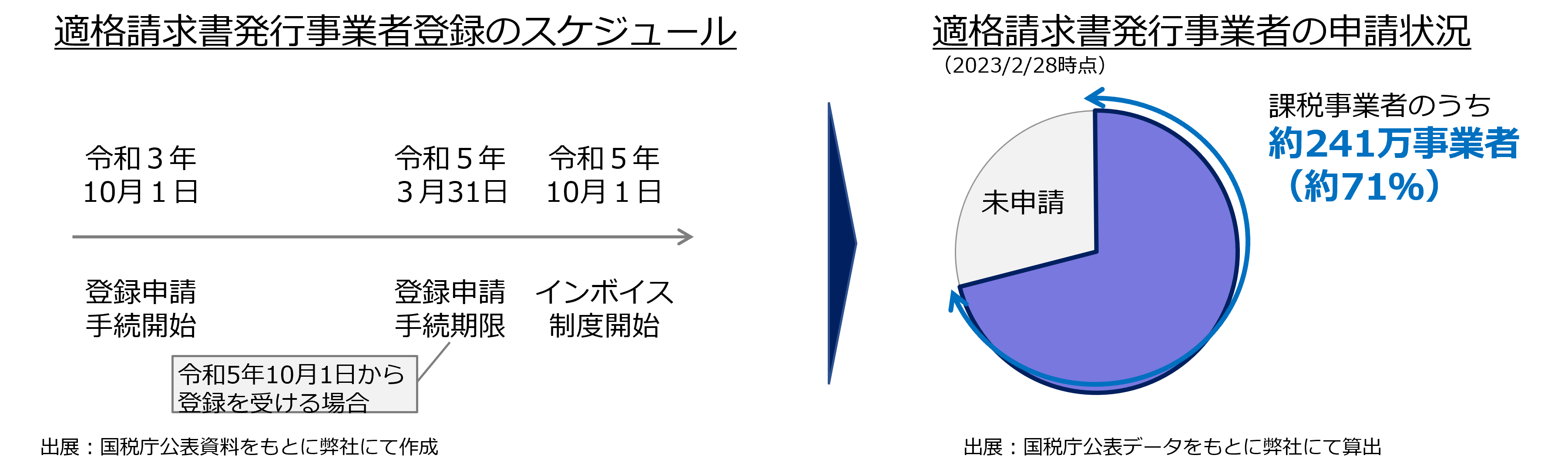

適格請求書発行事業者になるためには税務署に届出を行う必要があり、これこそがインボイス制度対応の最初の1歩とも言えますが、2023年2月末時点で登録が完了している課税事業者は約71%しかありません。

2023年10月の制度開始時点で適格請求書発行事業者になるためには、2023年3月までの申請が必要であり、これ以降は例外対応となります。

【図1】適格請求書発行事業者登録スケジュールおよび申請状況

インボイス制度における3つの論点

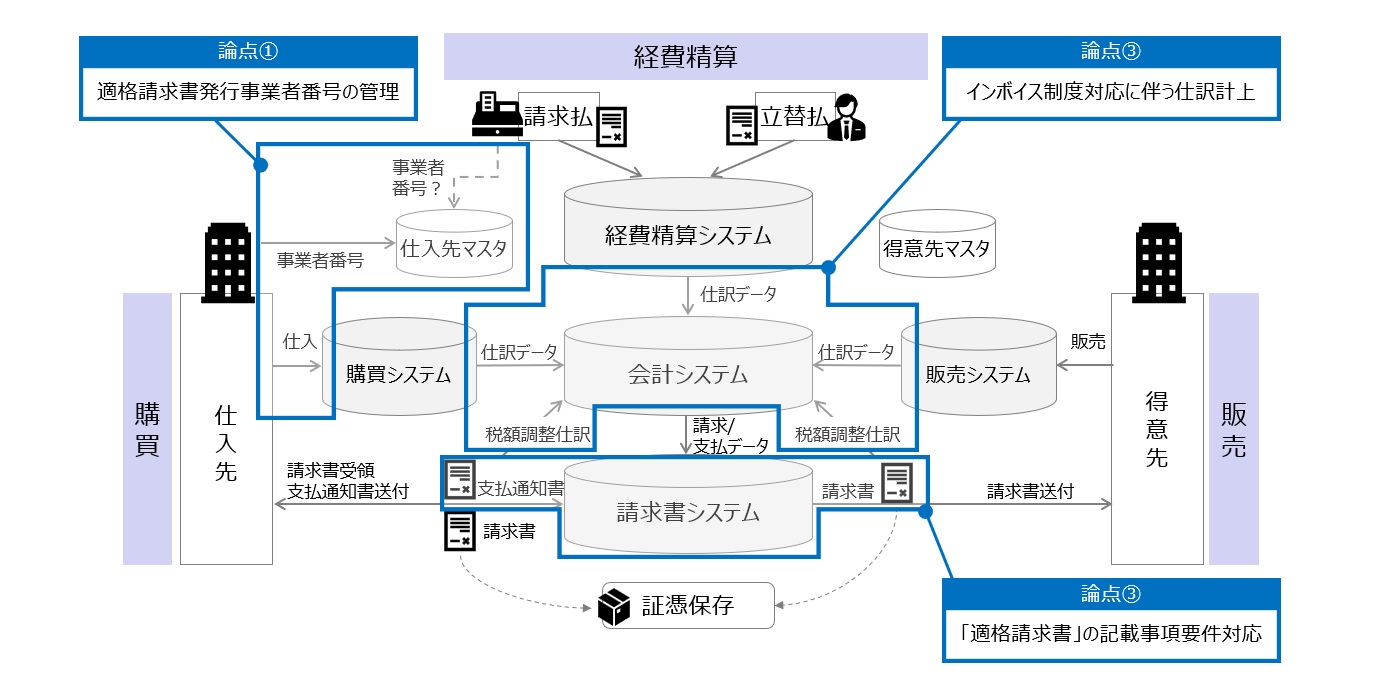

インボイス制度対応に当っては3つの論点があります。

①適格請求書発行事業者番号の管理

②「適格請求書」の記載事項要件の対応

③インボイス制度対応に伴う仕訳計上

いずれも業務面・システム面での検討および対応が必要になります。

【図2】インボイス制度にまつわる3つの論点

適格請求書発行事業者番号の管理

適格請求書発行事業者番号の管理は、仕入業務に大きな影響を与えます。先述した通り、適格請求書発行事業者が発行する所定の形式を満たした「適格請求書」の保存をもって仕入税額控除が可能になるからです。

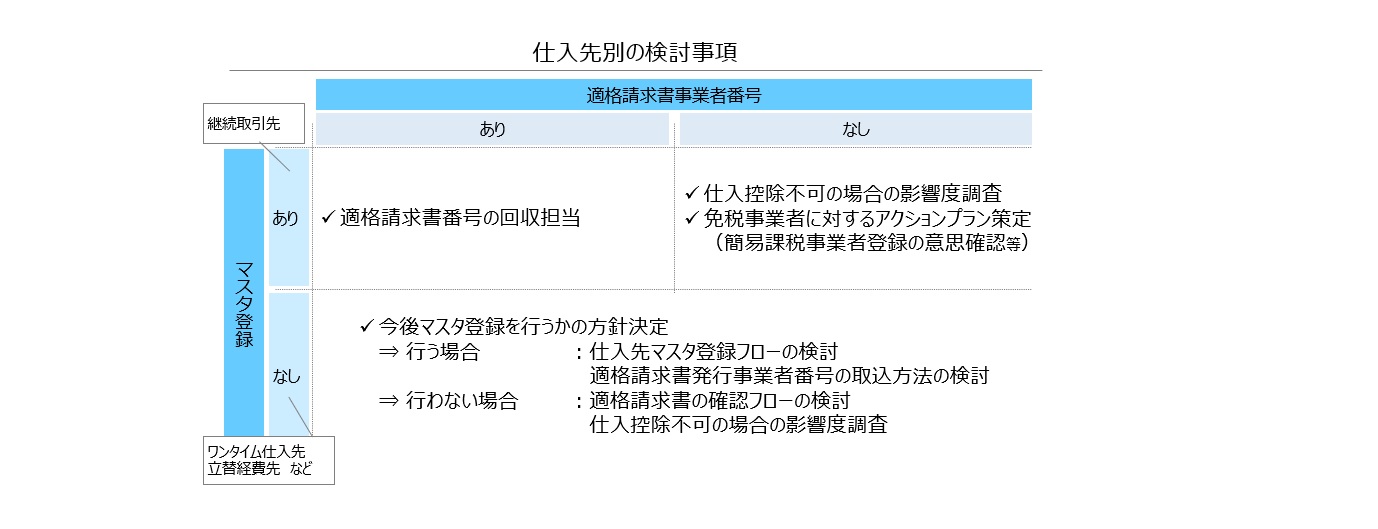

そのためインボイス制度導入が始まるまでの取組みとして各仕入先が適格請求書事業者に該当するのかどうかは、各仕入先に確認しておくことが必要になります。

特に免税事業者に該当する仕入先であった場合、仕入税額控除できない金額インパクトのシミュレーションをしていくとともに、必要に応じて簡易課税制度を適用した形での課税事業者登録の依頼を行うなど様々な交渉事項が発生しえます。インボイス制度開始当初は、免税事業者等からの課税仕入の仕入税額控除対象外に対する経過措置(令和11年9月30日までは50%まで仕入税額控除可能)があるものの、早期の対応が欠かせません。

また仕入先から受領したインボイスが要件を満たしているかどうかの確認業務が発生することを鑑みると、仕入先の適格請求書発行事業者番号は仕入先情報としてマスタ上で管理することが望ましいと考えられます。これまでの取引でワンタイム取引や立替経費利用先などこれまでマスタ管理していなかった仕入先があれば、どこまでを仕入先マスタで管理していくか、仕入先マスタの登録フローも合わせて検討が必要です。

【図3】仕入先別の主な検討事項

「適格請求書」の記載事項要件対応

売り手としての対応としては、仕入先からの依頼があった際に定められた所定の記載事項を満たした適格請求書を発行する必要があります。

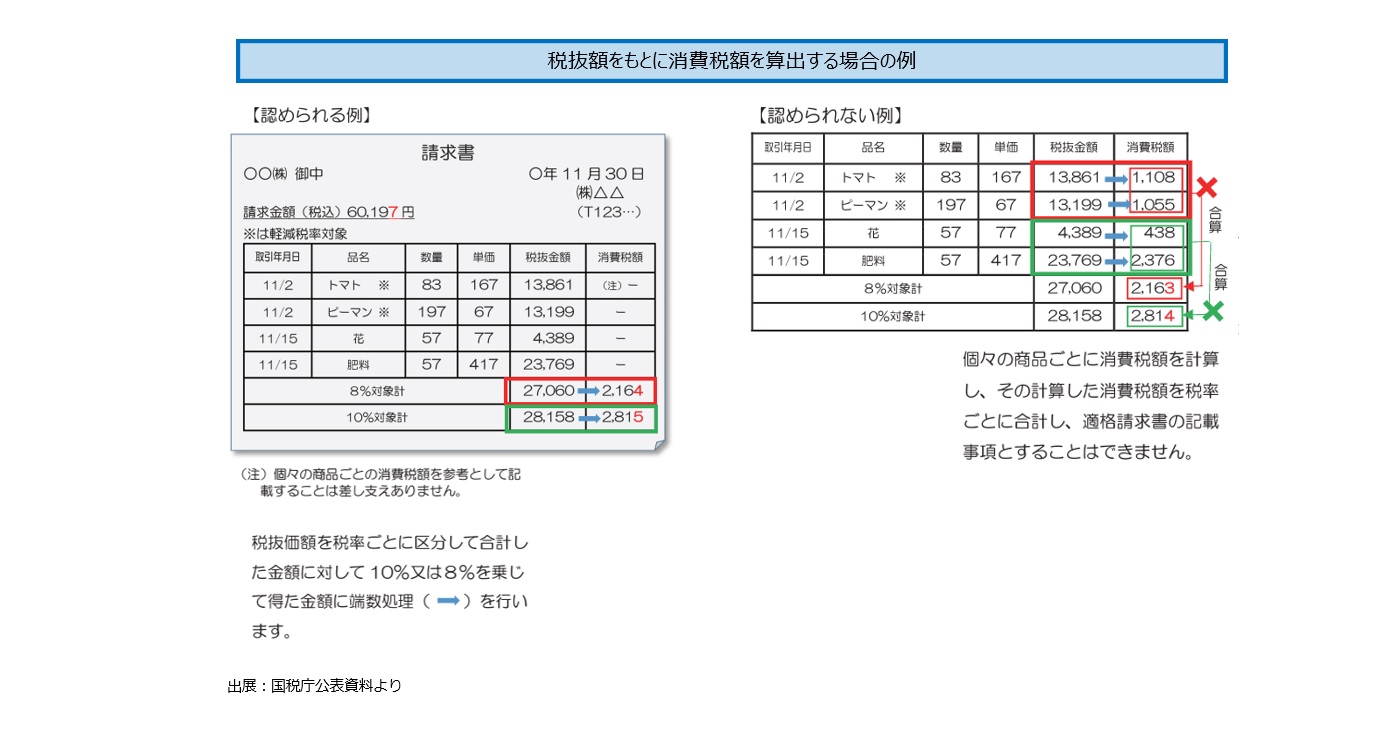

この対応において、多くの企業に影響が発生するのが消費税の端数処理の問題です。インボイス制度では消費税の端数処理は1インボイス当たり税率ごとに1回と定められているからです。

日本の商習慣には「締め」の概念が根付いていますが、これは一定期間に発生した取引を一つにまとめて請求することから、多くの企業において請求書発行時に消費税額の再計算等をした上でインボイス発行をする必要が出てきます。

特に現状Word等で請求書作成している場合には、誤りが発生しないように請求書発行プロセスの見直し等も行うことが望ましいでしょう。

また、発行したインボイスには保存義務が発生します。これらは電子帳簿保存法の改正対応と合わせた検討が必要です。会計システムを提供するベンダを中心にして組織されたデジタルインボイス推進協議会にてインボイス制度の要件を満たした電子インボイスの標準仕様の検討もなされていますので、インボイス制度を機にデジタル化をより一層進めるのも一つの手です。

【図4】インボイスの消費税端数処理の例

インボイス制度対応に伴う仕訳計上

インボイス制度対応において、先述の内容に合わせて仕訳計上に関する対応が必要になってきます。

一つ目の対応は、仕入税額控除可否取引を見分けるための取引区分を仮払消費税の勘定科目上に持たせることです。経費精算システムや購買システムが会計システムと異なる場合には、それぞれのシステムとの連携面も含めた取組みが必要です。

二つ目の対応は、インボイスの消費税端数処理は1インボイス当たり税率ごとに1回という規定に伴う仮受消費税勘定の調整です。昨今の多くの会計システムでは、計上毎、すなわち取引毎に消費税を仕訳計上しているため取引単位で消費税端数処理がされていることがほとんどです。したがって仕訳情報を元に請求データを作成している場合には、インボイス発行時に端数処理に合わせて仮受消費税勘定の調整をしていく必要があります。

このようにインボイス制度対応には様々な側面からの対応が必要となっていますので、2023年10月に間に合わせるには、今すぐからの準備が必要になってきます。

詳細については是非お問い合わせ下さい。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

-

武貞 正浩経営管理事業部

武貞 正浩経営管理事業部

バイスマネージングディレクター -

田中 貴大ERPイノベーション事業部

田中 貴大ERPイノベーション事業部

シニアマネージャー

職種別ソリューション