非財務資本はCFOがマネジメントせよ!

また、2023年4月7日に15年ぶりに所謂「内部統制基準と内部統制実施基準」の改訂が公表され、改訂の大きな柱の一つに、「財務報告の信頼性」から非財務情報を含む「報告の信頼性」に範囲が拡大されました。このようにCFO組織の守備範囲は、従来の財務情報のマネジメントに加え、非財務情報や非財務資本のマネジメントへと拡大する方向にあります。

そこで今回は、CFO組織を取り巻く非財務情報の動きと、CFO組織として非財務情報や非財務資本にどのように向き合い、企業価値の向上を図るかの要諦をご紹介します。

【CFO組織とは】

CFOを核に熱き思いと冷徹な計算で企業価値創造をドライブする集団

広くは、経営戦略、経営管理、財務会計、ファイナンス戦略、税務戦略、内部統制、リスクマネジメント、監査、サステナビリティ、IR等の領域を担当

非財務情報開示の動き

日本では2023年3月期決算から、有価証券報告書にサステナビリティ情報の開示が求められました。

こうした動きは日本を巻き込んだ国際的な開示基準制定の動きといえます。

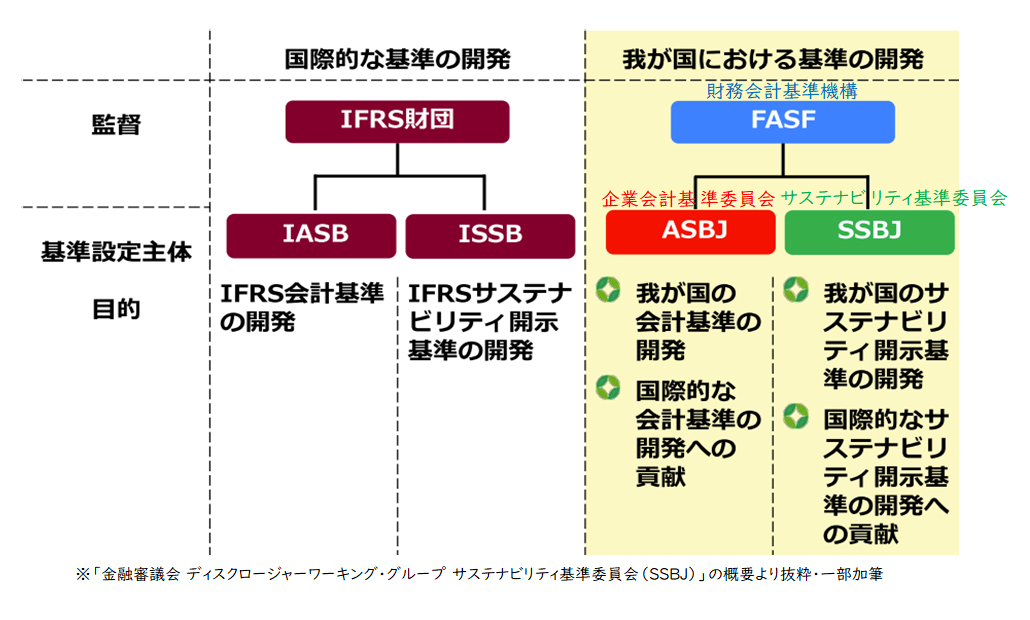

【図1】サステナビリティ開示基準制定の枠組み

2023年6月に国際サステナビリティ基準審議会(ISSB)は、グローバルなサステナビリティ開示基準(IFRS S1、S2)を公表しました。IFRS S1は、企業が短期、中期、長期にわたって直面するサステナビリティ関連のリスクと機会について、投資家とのコミュニケーションを可能とするべく設計された一連の開示要求事項を提供するものです。IFRS S2は、気候関連の具体的な開示を定め、IFRS S1との併用を前提としています。これを受けて日本のサステナビリティ基準委員会(SSBJ)も、日本版S1、S2の開発を審議テーマとすることを決定し、その草案は2023年度中に公開され、2024年度中に確定基準を公表する予定です(遅くとも2025年3月31日まで)。

このように、サステナビリティに関する開示基準は、会計基準制定と同様に扱われてきており、今後はより「CFOが中心となってマネジメントすべき領域」の方向性になってきます。しかし、現実に今回のサステナビリティ情報の有価証券報告書への開示で、各部署の連携においてコンフリクトや混乱が起きていたと聞きます。今後はCFOがさらに旗振り役となり、しっかり推進すべきではないでしょうか。

新しい内部統制基準も非財務情報を重視

2023年4月7日企業会計審議会から、「財務報告に係る内部統制の評価及び監査の基準並びに財務報告に係る内部統制の評価及び監査に関する実施基準の改訂について(意見書)」が公表されました。

この意見書の公表を受けて、15年ぶりに内部統制評価のルールの変更が予定されています。

- 財務報告に係る内部統制の評価及び監査の基準(内部統制基準)

- 財務報告に係る内部統制の評価及び監査に関する実施基準(内部統制実施基準)

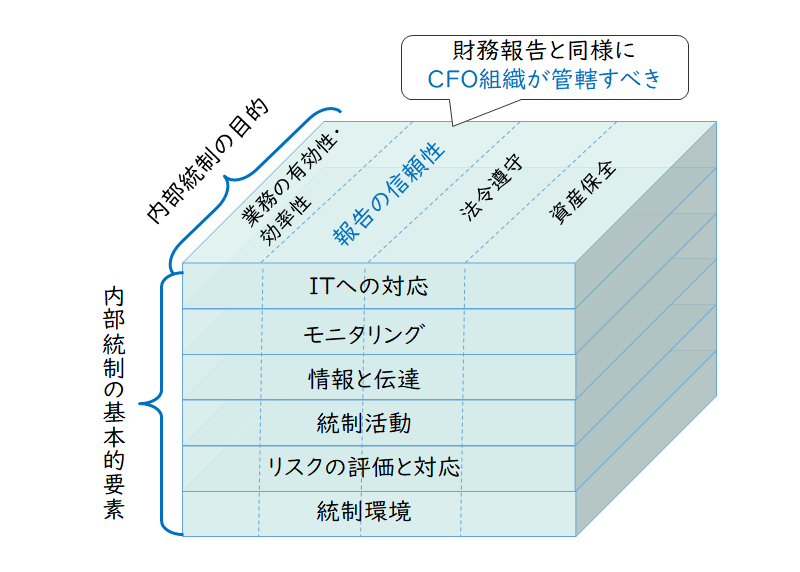

今回の改訂後の内部統制基準および内部統制実施基準は、2024年4月1日以降に始まる事業年度から適用されます。内部統制基準の改訂の大きな柱の一つに、「財務報告の信頼性」から財務情報以外を含む「報告の信頼性」に範囲を拡大していることが挙げられます。

サステナビリティ等の非財務情報に係る開示の進展やCOSO報告書の改訂を踏まえ、内部統制の目的の一つである「財務報告の信頼性」を「報告の信頼性」とすることとした。報告の信頼性は、組織内及び組織の外部への報告(非財務情報を含む)の信頼性を確保するということを定義するとともに、「報告の信頼性」には「財務報告の信頼性」が含まれ、金融商品取引法上の内部統制報告制度は、あくまで「財務報告の信頼性」の確保が目的であることを強調した。

※「財務報告に係る内部統制の評価及び監査の基準並びに財務報告に係る内部統制の評価及び監査に関する実施基準の改訂について(意見書)」より抜粋

【図2】内部統制のフレームワーク

このように、経営者は取締役会が決定した基本方針に基づき、内部統制を整備および運用する役割と責任があり、その一環として組織内および組織の外部への報告(非財務情報を含む)の信頼性を確保することが求められたということです。したがって、経営者の一員であるCFOとそれを支えるCFO組織も、非財務情報を含んだ内部統制の整備と運用に責任があるといえます。

非財務情報とは何か

ここであらためて、非財務情報とは一体何でしょうか。

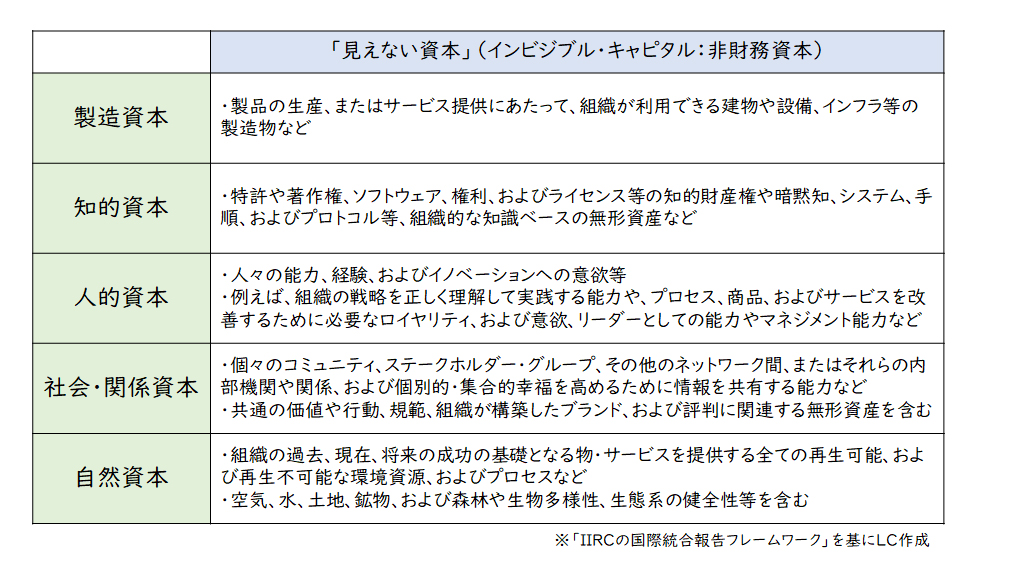

レイヤーズでは、非財務情報を非財務資本に関わる情報と捉えています。非財務資本には、IIRC(IFRS財団に統合)の統合報告フレームワークに準拠し、製造資本、知的資本、人的資本、社会・関係資本、自然資本があります。

【図3】非財務資本とは何か

こうした非財務資本は財務情報からは見えない、それぞれの事業がもつ「見えない資本」であり、財務資本以外の企業価値を構成する重要な資本といえます。つまり、非財務資本をマネジメントするということは、企業価値特に見えない企業価値をマネジメントすることといえます。

CFOおよびCFO組織は、企業価値の創造・保全・毀損プロセスの中で、事業横串で企業価値創造を推進していくことが使命ですから、非財務資本のマネジメントは重要な役割といえます。

非財務資本の本質とは

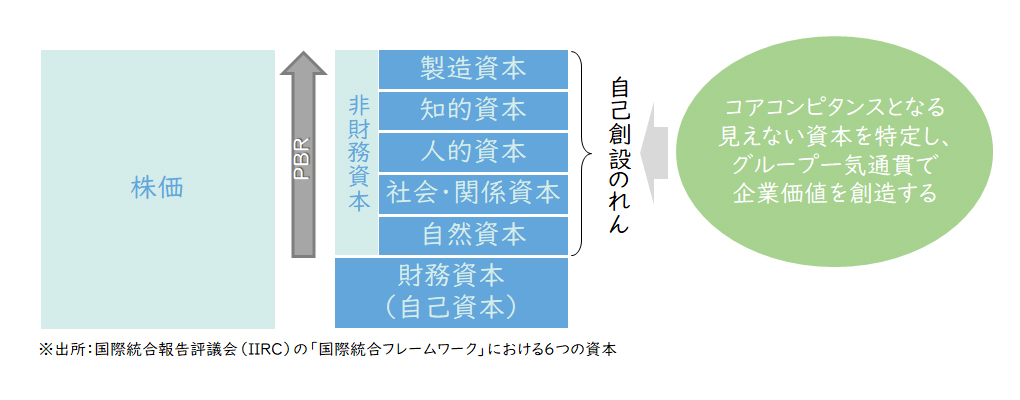

非財務資本とは財務資本以外の資本です。

昨今のPBR1倍割れ問題とは、株価がこの財務資本を下回っていることであり、非財務資本がマイナスということです。逆にPBRが数倍であれば、非財務資本が財務資本の数倍あるということです。

【図4】財務資本・非財務資本とPBR

非財務資本は、製造資本、知的資本、人的資本、社会・関係資本、自然資本ですから、これらがマイナスということはどういうことでしょうか?

- 人をコストとしてしか扱っていない、人に投資していない、従業員がイキイキしていない

- 知的資本のマネジメントが弱い、ソフトウェアなどへの投資が不十分である

- 競争力のあるブランドが築けていない、顧客基盤が脆弱である、社会貢献が弱い

- 環境負荷の高い事業を行っている、環境への配慮が欠けている

- サプライチェーン全体が時代遅れで不効率極まりない、製造方法が陳腐化している

こうした要因は様々ありますが、日本企業がこうした観点からの経営を軽視していたのではないでしょうか。例えば、日本企業ではこれらの資本のマネジメント主体がはっきりしていないことが多く、また、はっきりしていてもリソースが限られていることから、経営において余り重要視されていないといえます。

企業価値をいかに創出するか

非財務資本がマイナスの状態は、失われた30年の中でコストカットだけを行い、イノベーションを起こしていなかった結果ともいえます。企業価値創造がイノベーションによって起こるとすれば、企業はこうした非財務資本に対して投資し、イノベーションを起こすことが必須といえます。

しかし、日本企業はこうした見えない非財務資本に対する投資意欲が非常に弱いといえます。伊藤レポートでも以前から投資意欲の低さが指摘されており、その意味を気づく企業が少なかったのも事実です。

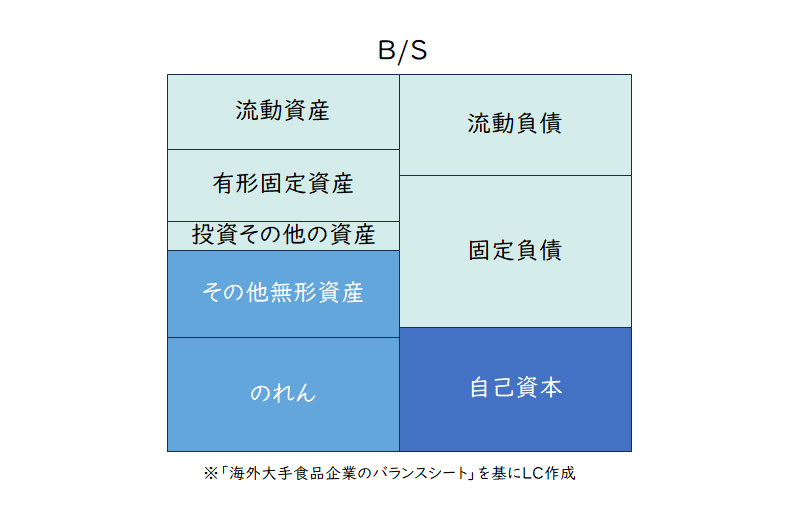

例えば、下記のバランスシートは、海外の大手食品企業のバランスシートを平均したものです。バランスシート内をみると、自己資本以上に無形資産があります。無形資産のなかでも、特に「のれん」が多くの部分を占めており、自己資本とほぼ同額程度になっています。見方をかえれば、何の財務資本の裏付けもない自己資本がバランスシートだともいえます。

【図5】海外の大手食品企業のバランスシートのイメージ

このように、海外企業はM&Aを含め積極的に無形資産への投資を行い、それにより企業価値を向上させています。日本企業と全く考え方が異なる経済行為です。日本企業もグローバルで海外企業と戦い、企業価値を創造していくためには、こうした無形資産への投資活動を積極的に行うことが必須です。

CFO組織は、こうしたチャレンジングな投資行動に対して、そのリスクとリターンを熱き心と冷徹な計算で評価し、経営者に対し「どこまで果敢に攻めていけるか、ギリギリの線はどこなのか」を提言し、企業価値の創造に大きく貢献することが今後さらに重要な役割になるのではないでしょうか。

今回は、CFO組織を取り巻く非財務情報の動きと、CFO組織として非財務情報や非財務資本にどのように向き合い、企業価値の向上を図るかの要諦をご紹介しました。

詳細については、是非お問い合わせください。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

-

山本 晶代経営管理事業部

山本 晶代経営管理事業部

ディレクター -

徳永 大経営管理事業部

徳永 大経営管理事業部

シニアマネージャー -

大橋 遊経営管理事業部

大橋 遊経営管理事業部

マネージャー

職種別ソリューション