経済動乱期だからこそB/Sに着目せよ!

~有事におけるB/S毀損の防ぎ方~

このように世界的な経済動乱期に移行しつつある中、日本企業のバランス・シート(B/S)は大きく毀損することが予想されます。こうした時こそ、先手、先手で素早い手を打って積極的に対応して行かなければいけません。

今回は、経済動乱期において日本企業のB/Sの毀損を回避又は最小化するためのB/Sマネジメントの方策についてご紹介します。

B/Sの左側マネジメントと右側マネジメント

B/Sマネジメントとは、短期的な損益の獲得(P/L)だけでなく、中長期的な観点から資本を増殖させ、企業価値の向上を図ることです。ランニングに例えると、P/Lは走ったタイムであり、B/Sは走ったあとの体の状態と言えます。同じタイムで走っても、まだまだ走れる人とバテてしまった人の違いになります。従って、良いB/Sマネジメントとは、余剰資産がない、過大な借入金がないなど、まだまだ力強く走れる状態にB/Sを整えていくことです。

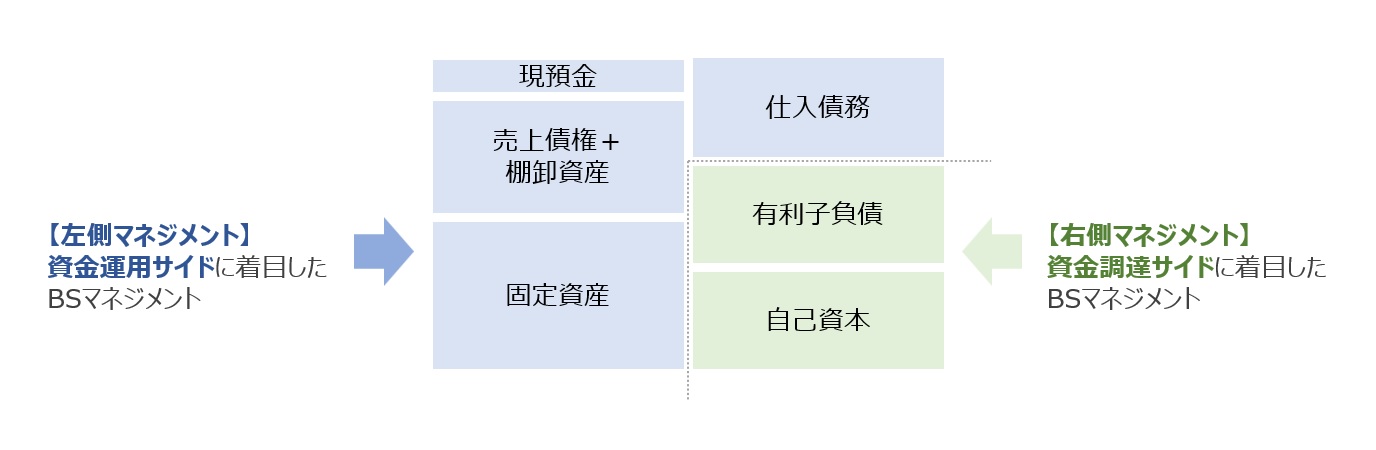

このB/Sマネジメントには、資金運用サイドに着目したB/S左側マネジメントと資金調達サイドに着目したB/S右側マネジメントがあります。今回は、それぞれのポイントをご紹介します。

【図1】B/Sマネジメント ~B/S左側マネジメントとB/S右側マネジメント~

B/S左側マネジメント ①運転資本を軽くする

運転資本とは、日々の事業活動に必要な資本であり、「売上債権+棚卸資産-仕入債務」で求めます。運転資本を軽くするということは、少ない資本で事業活動をすることであり、変化に対する対応力を高めることです。

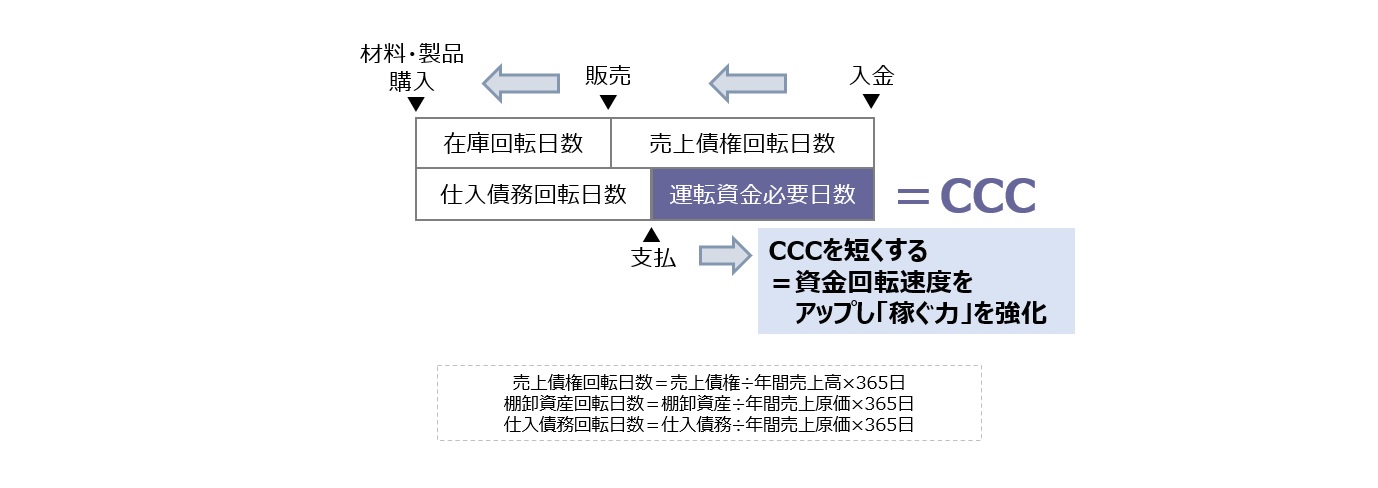

通常、これらを測る指標としてCCC(Cash Conversion Cycle:現金循環日数:「売上債権回転日数+棚卸資産回転日数-仕入債務回転日数」)を使います。CCCが短いということは、事業活動に必要な運転資金の回転速度が速い=「稼ぐ力」が強いということを意味します。

CCCを短くするということは、債権回収を早くする、在庫を持たない、支払を遅くする、といった事業の基本的機能を強化しなければいけません。

【図2】CCC(Cash Conversion Cycle:現金循環日数)

こうしたCCC改善は、企業の活動スピードを上げ、リードタイムを短縮することです。例えば、顧客からの要望から対応までのリードタイムを短くすることは、顧客価値を高め、差別化につながります。また、モノの滞留をなくし、資本効率を高め、コストを低下させます。

従って、リードタイム短縮は、単なる在庫削減ではなく、戦略的に「差別化戦略」と「コストリーダーシップ戦略」を同時達成する究極の経営であると考えて取り組むことが重要です。

B/S左側マネジメント ②資産を売却・流動化する

事業に用いていない投資その他の資産、遊休資産があれば、基本的に売却していきます。

昨今のリモートワークの進展で、遊休又は稼働率が悪い資産が増えていますから、これらは集約化して処分していくことが望ましいと言えます。また、コーポレートガバナンス上問題が多いと言われる政策保有株式などについても、この機会に保有の是非を検討していくべきです。

事業に用いている資産については、流動化していきます。

流動化は、保有する資産の生み出すキャッシュフローを裏付けとして資金化することです。これにより、対象資産をオフバランス化することができます。また、売却の場合は通常その資産への関与は出来なくなりますが、流動化の場合は引き続き関与することもできるので、事業用の資産の場合は流動化が利用されます。

【図3】資産の流動化

サブスクリプション型事業を行っている場合、保有資産が多くなる傾向がありますので、これらの資産を流動化していってはいかがでしょうか。

B/S左側マネジメント ③勘定科目で監視する

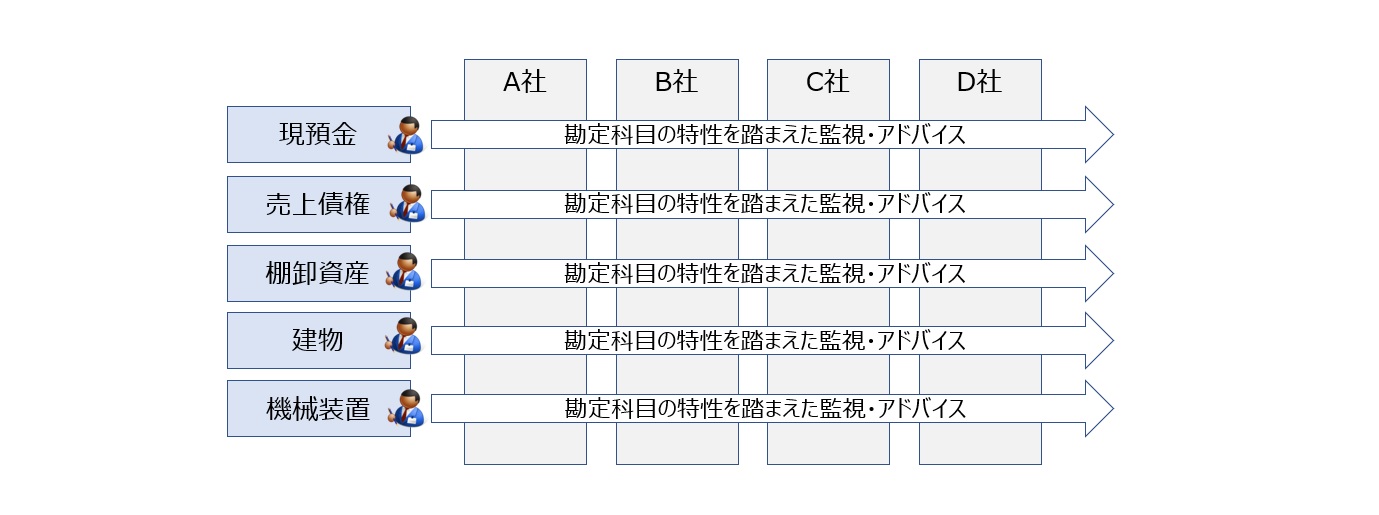

経済動乱期においては、各社で不正等が発生するリスクが高くなります。不正等は、勘定科目ごとに不正の手口なども異なるので、勘定科目ごとに横串の監視担当を設置し、各社の取引状況をモニタリングすべきです。

また、各資産の効率性の観点からも、不稼働資産の処分等の判断を各社に任せずに、コーポレートにおける各勘定科目の専門家の立場から、対応策を検討することが重要です。

【図4】勘定科目マネジメントのイメージ

B/S左側マネジメント ④リスクアセットを監視する

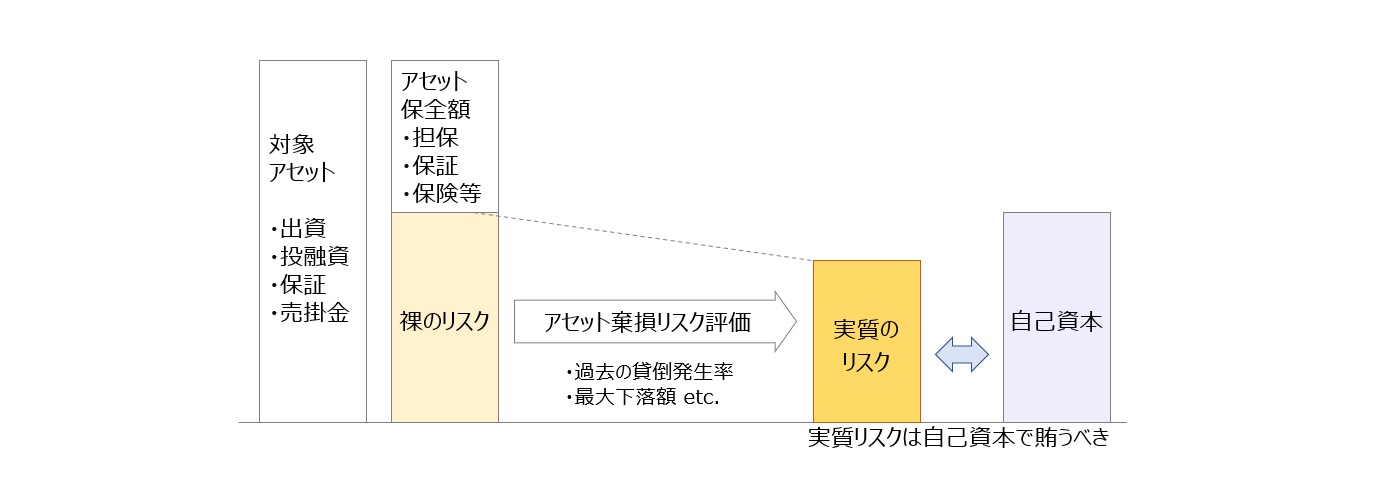

各事業に用いられている資産(アセット)は、それぞれ価値の保全策が異なっています。従って、その事業が今破綻した時、アセットのどこまでが保全され、どこまでが保全されていないか(リスクアセット)を明確にして、リスクマネジメントを行うべきです。

また、リスクアセットは自己資本で賄うべきと考えた場合、リスクアセットと自己資本の比率によって資本の健全性をモニタリングしていくことも重要です。

【図5】リスクアセットマネジメントのイメージ

B/S左側マネジメント ⑤減損を監督する

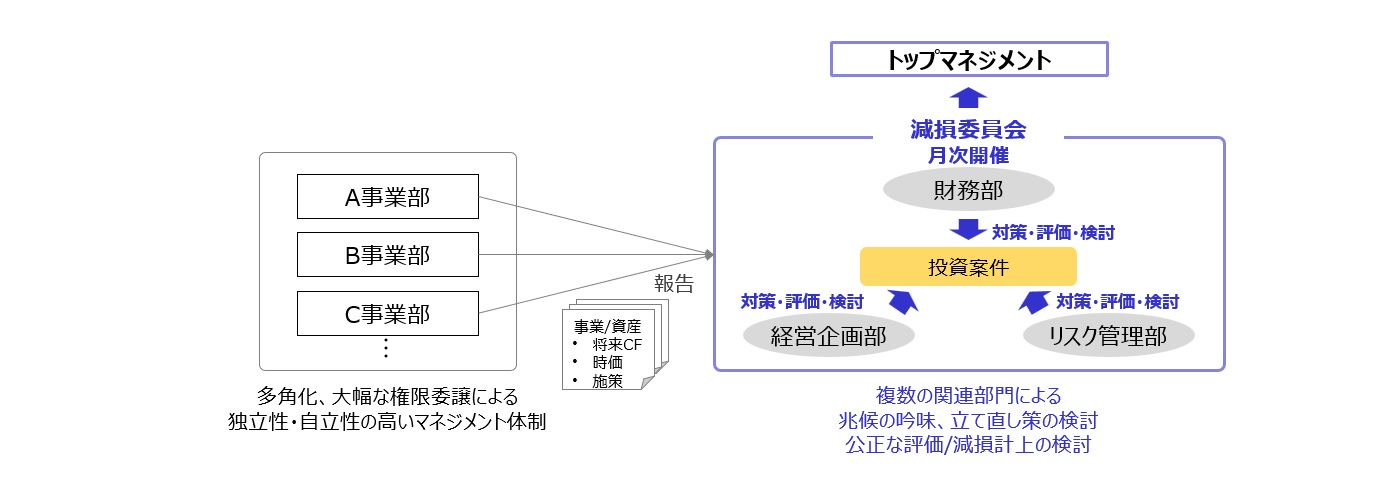

勘定科目毎の監視し、リスクアセットの監視に加え、減損委員会を設置して減損を監督していくべきです。

減損は速やかにその兆候を捉える必要があるので、減損委員会では、業界指標や伸び率・達成率などの鈍化・悪化といった外部環境・内部環境における微細な変化を兆候として素早くとらえ、減損を発生させないよう事業のテコ入れ、事業・資産の一部売却等の対策を素早く決定していくことが重要です。

減損は、その評価に力点が置かれがちですが、減損委員会に発生させないメカニズムをいかに組み込むか(兆候を素早くキャッチし、立て直しを素早く実施する体制やプロセス)に力点を置くべきです。

【図6】減損委員会によるマネジメント

B/S右側マネジメント ①最適資本構成を見極める

経済動乱期においては、最適資本構成を検討することも重要です。日本においては引き続き金融緩和が継続される見込みですが、諸外国では低利で資金調達ができた金融緩和の時代は終わり、今後は金融引き締めの影響が大きく出てくると想定されています。

従って、今後の数年間での事業展開に向けて、B/Sの右側においてデットファイナンスとして如何にしていくか、エクイティファイナンスとして如何にしていくか、両者のバランスをどうするかの方針を早急に明確にしていく必要があります。

当然すぐに実施するファイナンスもありますが、将来に備えて金融機関とコミットメントラインを結ぶ準備を進めることも一つです。また、海外での資金調達においては、金利上昇リスク、為替リスク、節税効果等がありますので、そうした点も考慮して資本コストや格付けへの影響などを見極めることが重要です。

B/S右側マネジメント ②最適株主還元策を見極める

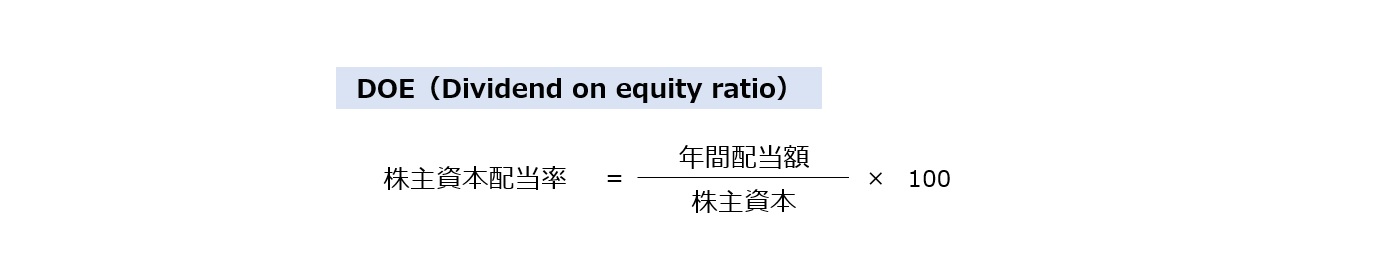

経済動乱期においては、景気変動にあまり左右されない長期保有目的の株主の存在が大きくなります。一般に長期保有株主は、配当政策を重視することから、配当政策を明確化することが重要です。例えば、株主資本に対してどれだけ配当を払っているかを示すDOE(Dividend on equity ratio)などを経営の中期的な目標値(KPI)として明示することも一つです。

【図7】DOE(Dividend on equity ratio)

また、日本では株式市場が低迷している中で自社株買いが増えていると言われています。自社株買いは株主還元策の一つですが、キャッシュを投資に回さず低迷する株価の下支えやROEの底上げなどのために使うのは、消極的な経営ではないでしょうか。

今回は、経済有事において日本企業のB/Sの毀損を回避または最小化するためのB/Sマネジメントの方策についてご紹介しました。さらに詳しい内容については是非お問い合わせください。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

職種別ソリューション