日本企業の復活を失速させるな

~日本企業復活の処方箋~

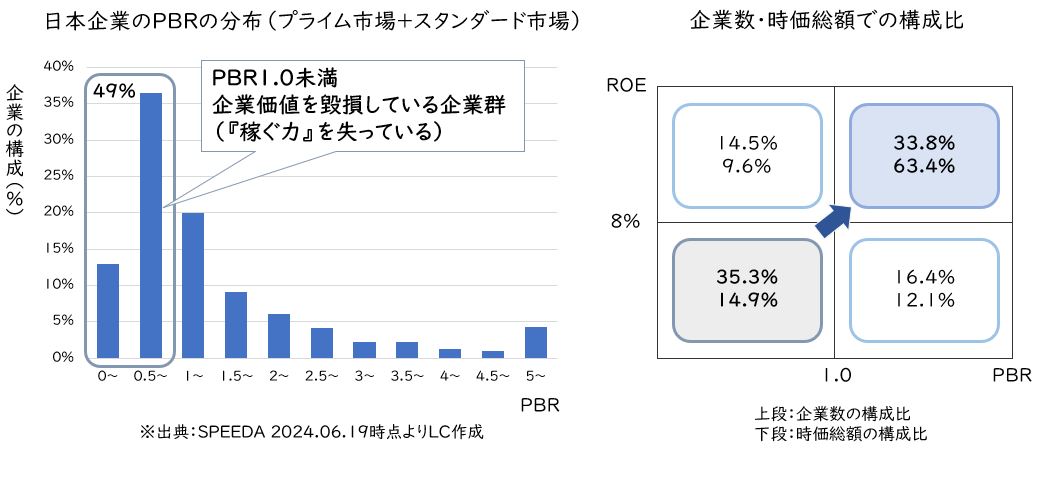

しかし、プライム市場とスタンダード市場の約4割はROE8%未満、PBR1倍未満で『稼ぐ力』が不足しており、未だ失われた30年の中で喘いでいると言えます。こうした流れの中で、東証は2023年より上場企業に対して、「資本コストと株価を意識した経営」を強く要請したのです。今回は、こうした復活に喘ぐ日本企業が『稼ぐ力』を取り戻すための具体的な取り組みをご紹介いたします。

日本企業の『稼ぐ力』の復活は道半ば

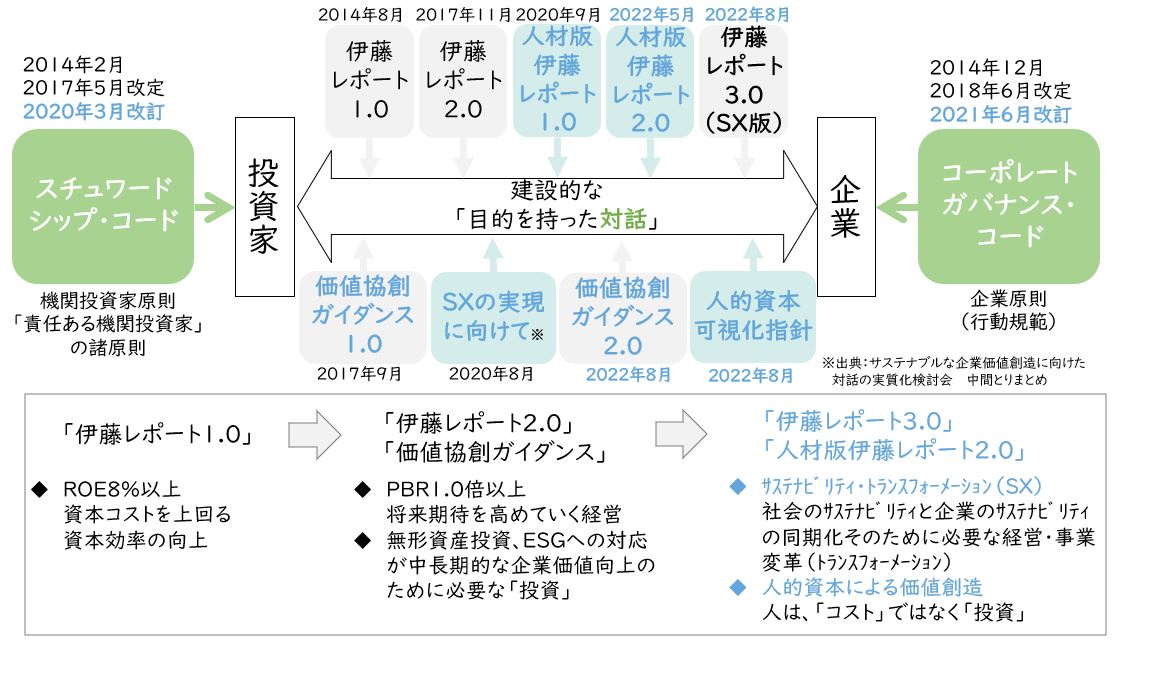

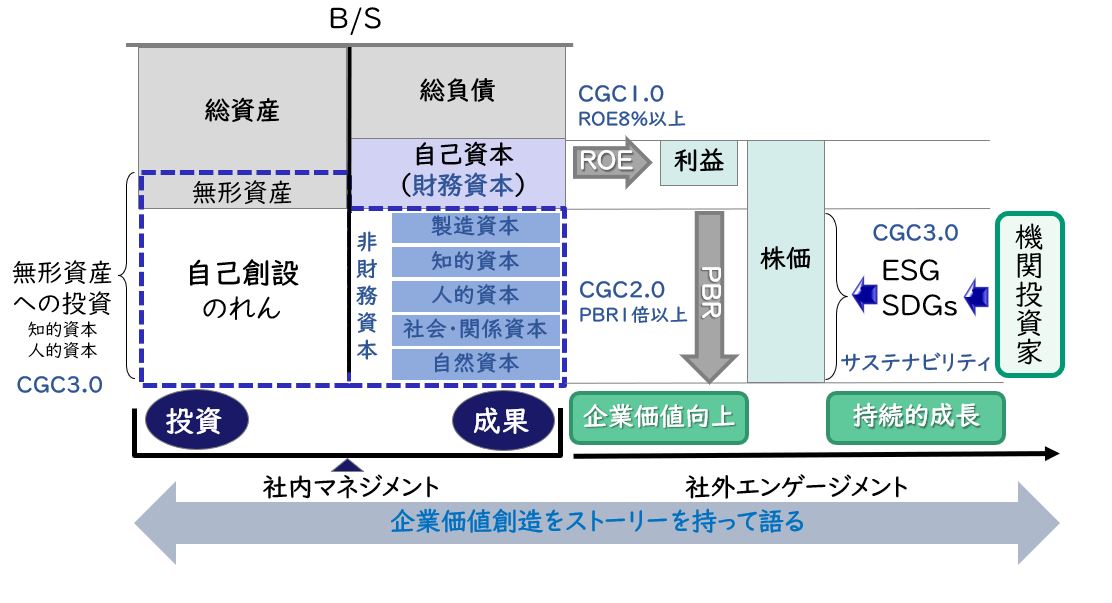

コーポレートガバナンスの改革の中で数値目標として、伊藤レポート1.0では資本効率向上を目指し、ROE8%以上(日本企業の資本コストが8%程度であることから)が求められ、伊藤レポート2.0では資本効率向上に加え将来期待を高めていくことを目指し、PBR1.0以上(株主資本以上の時価総額)が求められました。

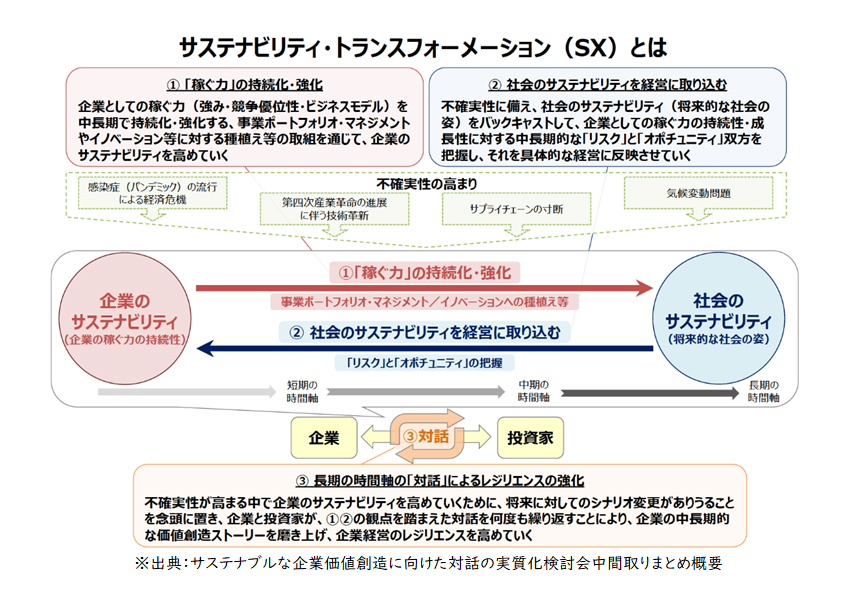

また、2021年6月の改訂においては、サステナビリティ(ESG要素を含む中長期的な持続可能性)を巡る課題への取り組みの開示が求められています。即ち、サステナビリティ課題へ実質的に取り組み、「企業のサステナビリティ」と「社会のサステナビリティ」を同期化する、サステナビリティ・トランスフォーメーション(SX:経済価値と社会価値の同時達成)が求められていると言えます。

【図1】コーポレートカバナンス改革の流れ

しかし、下記の図にあるように、プライム市場+スタンダード市場では、約半数以上がPBR1.0を割っており、ROE8%未満、PBR1倍未満の企業が約4割近くもあることから、株式市場からは日本企業はそもそも株主の期待する経済価値を達成できていないとの厳しい見方がされているのが現実です。

【図2】プライム市場とスタンダード市場におけるROEとPBR

こうした背景から、東証はプライム市場とスタンダード市場の会社に対して、継続的にPBRが1倍を割れている会社には、改善に向けた方針や具体的な取り組み、その進捗状況などを開示することを2023年春より強く要請することを明らかにしました。この様に、東証の約半数を占めると言われる「PBR1倍割れの会社」は待った無しの対応が迫られています。

従って、日本企業が先ず取り組むべきことは、経済価値の向上即ち『稼ぐ力』を取り戻すことです。

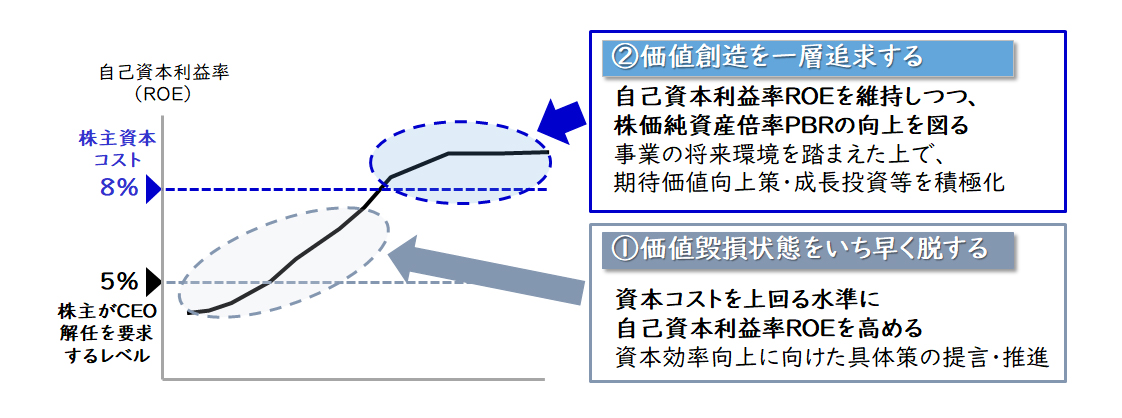

ROEを経営の中心に置き、価値毀損状態から脱する

企業価値向上のためにROEを経営目標とすることについて、異論のある方々もいらっしゃると思いますが、ROE8%未満、PBR1倍未満の企業ではそれは言い訳にしか聞こえません。

先ずは、この状態から脱することを経営の中心に位置づけるべきです。この状態から脱して初めて市場は耳を傾けるのではないでしょうか。

【図3】ROE向上のための2つの取り組み

価値毀損状態からの脱却のためには、各事業を資本効率の観点から評価し、資本コストを下回る資本利益率しか上げられない事業からは撤退するとともに、上回る事業には追加投資等を実施して企業価値を向上させていくことが必要です。

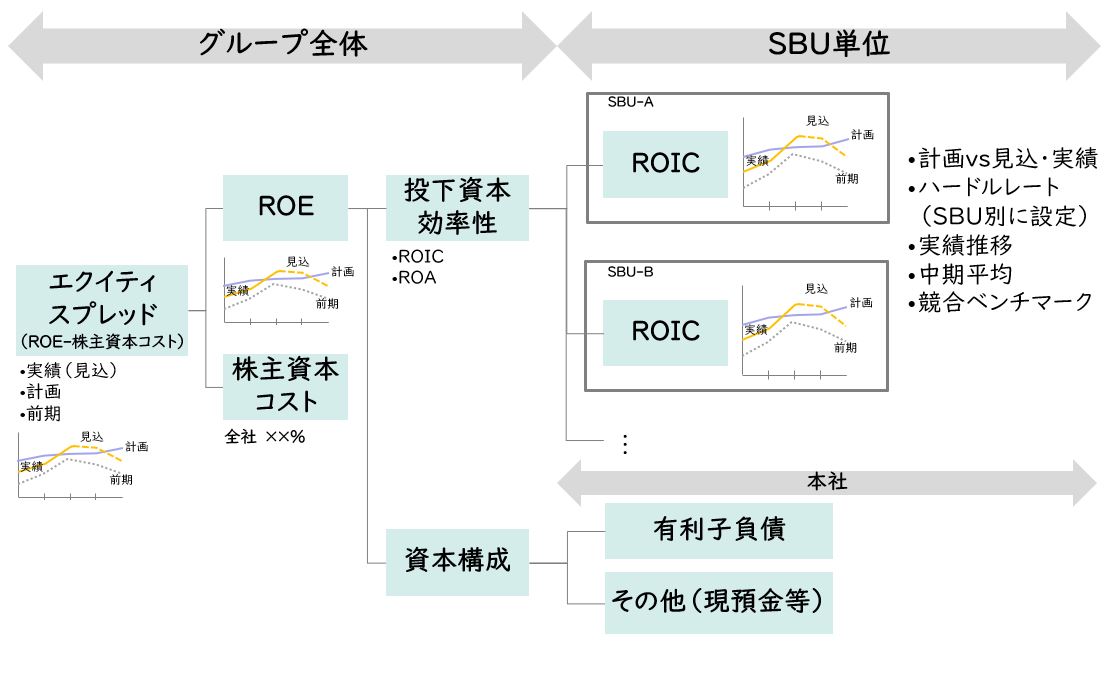

こうした「資本コストを意識した経営」を徹底し、グループ全体のROE目標を達成するためには、グループROE目標をSBU別目標としてブレイクダウンした経営管理制度を構築することが重要です。

【図4】ROE目標をSBUのKGIとしてROIC、ROAにブレイクダウン

社会価値に着目し価値創造を追及する

価値毀損状態から脱した後は、価値創造を一層追及していくことになります。

前述のように、日本企業は経済価値と社会価値の同時達成を目指す、サステナビリティ・トランスフォーメーション(以後SX)が求められています。従って、社会価値創造を果たす事業への攻めの投資を行うことが重要と言えます。

【図5】サステナビリティトランスフォーメーション(SX:経済価値と社会価値の同時達成)

一方、日本企業のキャッシュは大きく積み上がっており、上場企業だけでも100兆円を超えると言われています。これらに対し海外の機関投資家は、「日本企業は有望な事業に投資もせず、手元に資金を寝かせている」として、日本企業のキャッシュの経済価値を半分程度と割り引いて見ていると言われています。

従って、SXを実現するために、今まで抱え込んだキャッシュを社会価値創造の領域に積極的に振り向け、そこにおいてイノベーションを起こし、企業価値創造を追求ことが重要です。

日本企業の多くがキャッシュを積み上げる理由を、何かあった時の雇用の確保や投資資金の確保としている以上、正に「今やらなくて何時やるのか」と問われかねません。

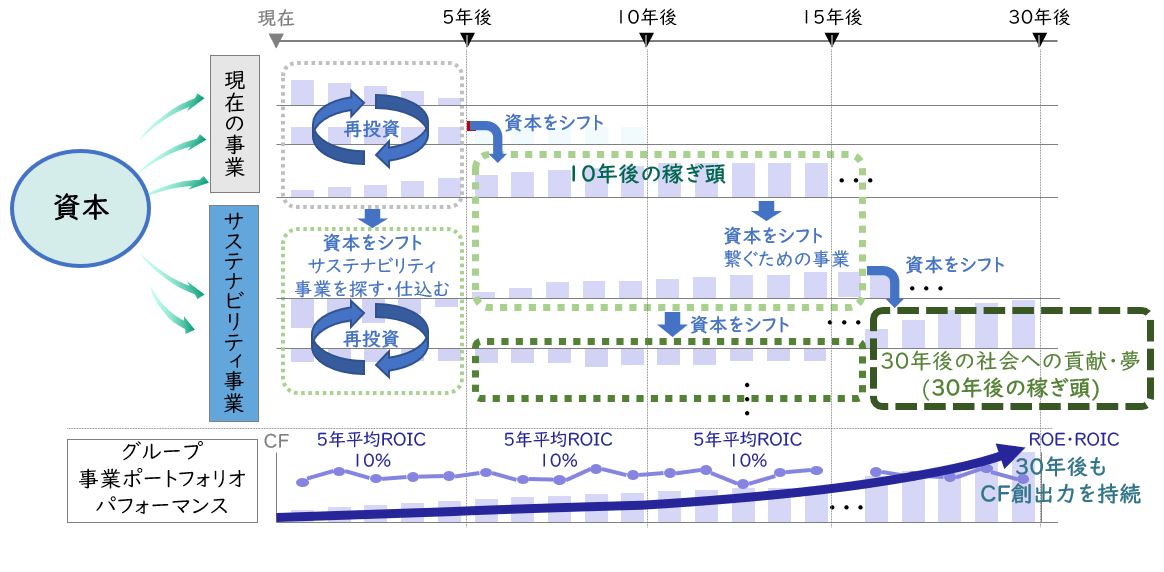

中長期的な事業ポートフォリオの変革と資本移動をマネジメントする

前述のように、SXを実現するためにはより高い社会貢献を果たすことが期待される、サステナビリティ関連の事業へ投資を振り向け、その事業からの価値創造を最大化することが必要です。

そして、創造された価値を当該事業内でどの資本に再配分していくか、また、事業間でどう再配分していくかを明確化して事業運営していくこと、即ち、SXによる中長期的な事業ポートフォリオの変革のための資本移動を明確にした事業運営をしていくことが重要です。

【図6】中長期的な事業ポートフォリオの変革と資本移動

特に、企業価値の多くを占めるのは、非財務資本(製造資本、知的資本、人的資本、社会・関係資本、自然資本)と呼ばれる見えない資本です。今後は、こうした非財務資本と企業価値の関係を明確化して、企業価値向上のメカニズムを事業部門に理解、浸透させるとともに、企業価値向上を計数として具体的にストーリーを持って語ることが重要です。

【図7】非財務資本を中心に企業価値創造をストーリーを持って語る

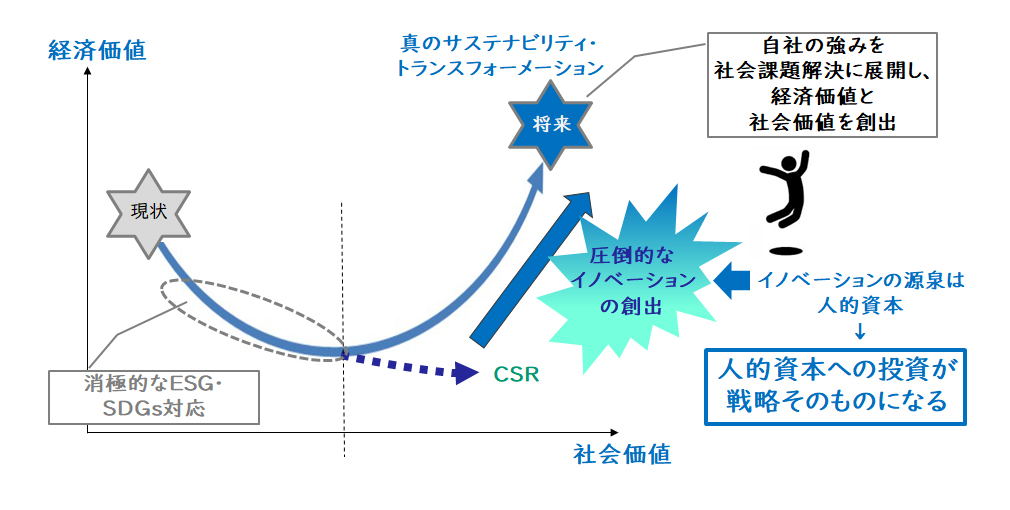

イノベーションとそれを引き起こす人的資本が戦略そのもの

経済価値と社会価値の同時達成を実現するためには、圧倒的な『イノベーションの創出』が不可欠となります。このイノベーションを生み出すものは、人そのものです。

従って、価値増殖プロセスの観点からは人は「財」ではなく「資本」であり、イノベーションの創出のためには、それを生み出す『人的資本への投資』が不可欠です。岸田内閣の「新しい資本主義実現会議」においても、「人への投資と分配」が提言されています。

【図8】サステナビリティ経営におけるスマイルカーブの実現

経営戦略においてはイノベーションは戦略の一つの要素でしたが、今日では「イノベーションが戦略そのもの」とも言われています。更に、「イノベーション」を引き起すのは人的資本ですから、ひいては「人的資本が戦略そのもの」になるとも言っても過言ではありません。

企業価値創造のためには組織をアップデートすべき

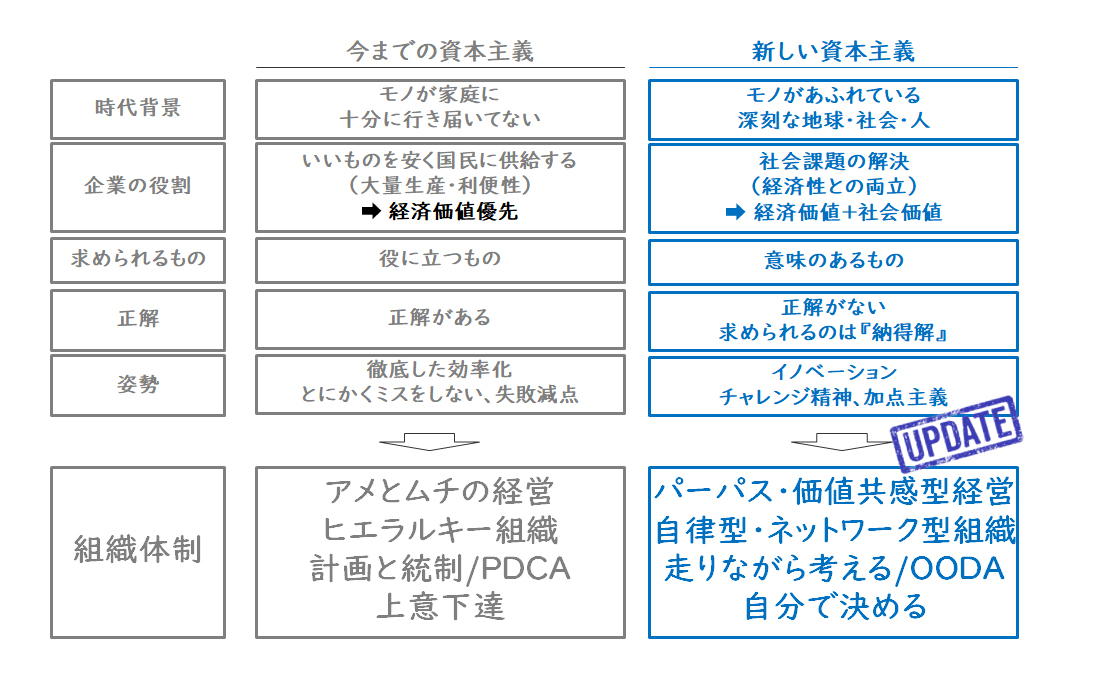

今までは比較的に安定的な経済環境を前提に、経済価値の追及を最優先として戦略を立案し、そのために効果的かつ効率的な組織を作って運営してきました。そこでは一般に、アメとムチ、ヒエラルキー階層、計画と統制(PDCA)、上位下達といった経営が求められていました。

しかし、これからは将来何が起こるかわからないVUCA時代と言われています。従って今までの経営、組織体制のままでは、当然立ち行かなくなってしまうことが予想されます。

例えば、アメとムチや上位下達といった経営手法は、多くの場合モチベーションを低下させると言われております。計画と統制(PDCA)は、激しい環境変化においてもはや無力化してきているのも事実です。

では、社会価値創造のためのイノベーションが戦略となる中で、どのような経営や組織が求められるのでしょうか。色々な考え方があると思いますが、不透明な環境の中で北極星のように輝くパーパスのもと、社員1人ひとりは1人の大人として自律的に走りながら考えて決める(OODA)、そのような組織が求められるのではないでしょうか。

特に、企業のパーパスとして社会課題の解決を掲げ、経済価値と社会価値を同時達成する存在となるためには、経済価値優先で構築した組織をこうした組織にアップデートして行く必要があると言えます。

【図9】新しい資本主義における組織へアップデートする

イノベーションの観点からデジタルトランスフォーメーションを推進する

イノベーションは、「知」と「知」を組合せ新しい「知」を生み出すことです。人間が生み出した「知」が物理的秩序として存在しているものが“モノ ”です。そしてこの「知」をデジタル化によって物理的な制約から解放し、デジタル化のメリットにより知的資本の価値を高め、より強力に経営に活かすことがデジタルトランスフォーメーション(DX)の本質と言えます。

即ち、単なる効率化やデジタル化ではなく、イノベーションを起こすためにデジタルテクノロジーを活用することと言えます。

例えば、味の素では「味の素グループのデジタル変革(DX)」の中で、「DX はデジタルテクノロジーを活用して企業価値向上サイクルを見える化し、高度化、高速化する取り組みであるということができます。これが当社グループのDX による企業価値向上サイクルの設計です。」として、知的資本を中心としたインタンジブルズの企業価値向上サイクルの重要性を謳っています。

CXOを軸とした強い執行体制支える攻めのグループ本社変革

以上のように、『稼ぐ力』を取り戻すためには、資本コストを意識した経営の徹底、事業ポートフォリオの変革、社会価値向上を目指した事業領域への積極投資、価値創造メカニズムの明確化、人的資本への投資、新しい組織へのアップデート、DXの推進等の取り組みを実践していくことが必要です。

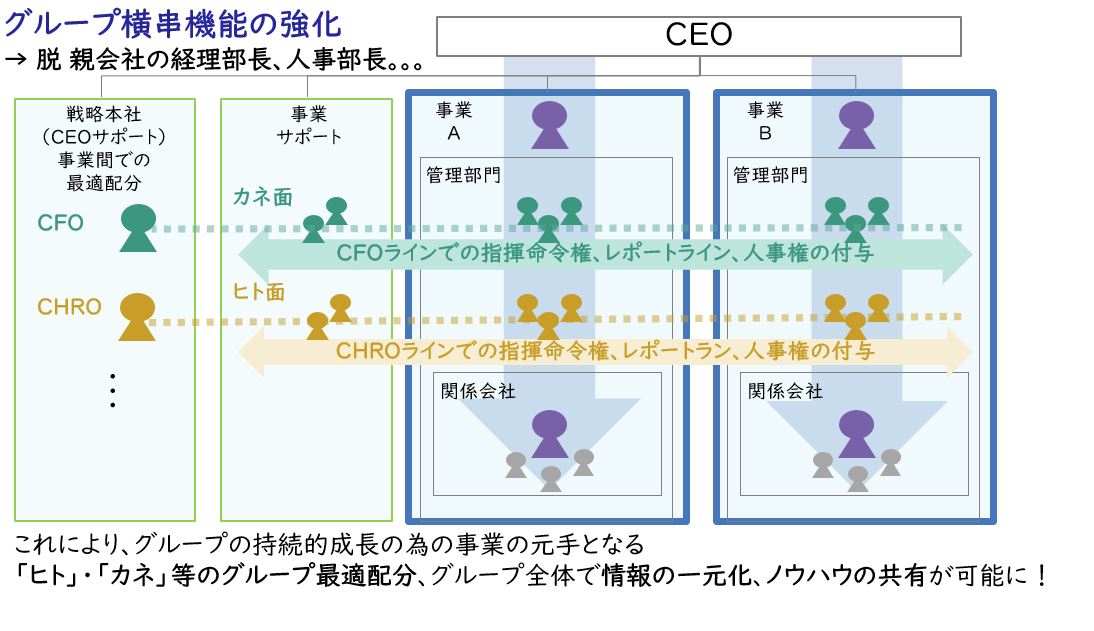

そして、こうしたトランスフォーメーションを強力に進めていくためには、トップマネジメントの意思がグループの末端まで届く、CEO、CFO、CHRO等のCXOが一体となって変革していく「CXOを軸とした強い執行体制」を構築しなければいけません。

そのためには、本社を「グループ各社をグリップできる横串機能としてのグループ本社」として変革する必要があります。具体的には、機能ごとのCXOラインで指揮命令権、レポートライン、人事権等を有したガバナンス体制を確立していくことです。

【図10】グループ各社をグリップできる横串機能としてのグループ本社への変革

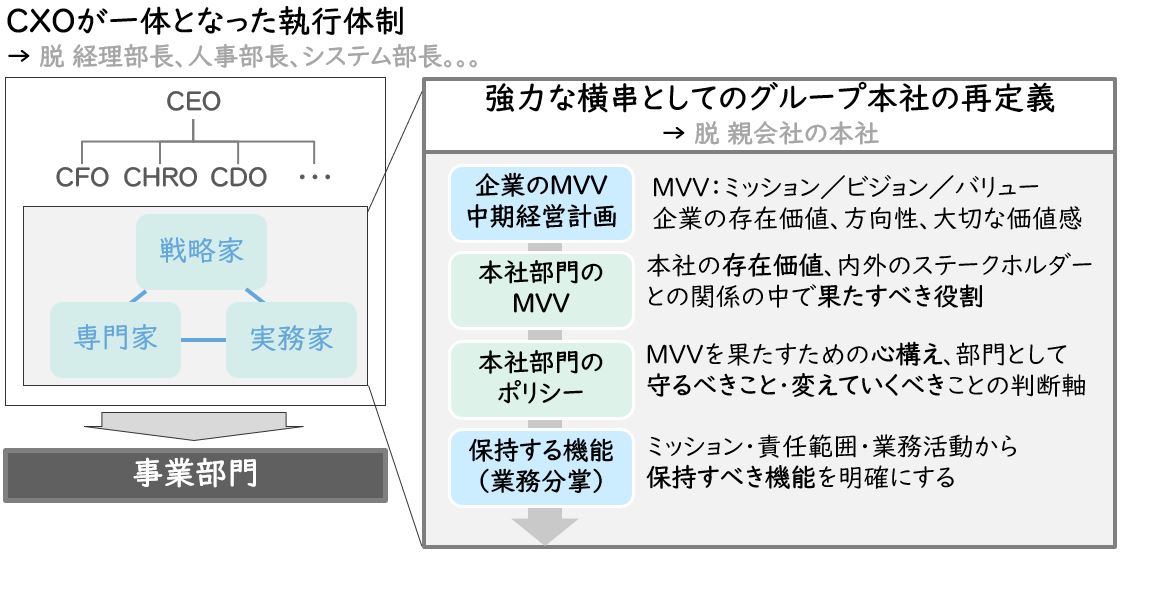

グループ本社の存在価値と役割(戦略家・専門家・実務家)の変革

グループ本社の権限やレポートラインの形だけ変えただけではダメです。事業部門からすれば、グループ本社はコストセンターであり、事業部門に面倒なことを押し付ける部門、出来ない理由を考える部門でしかないといった声もよく聞こえてきます。

従って、グループ本社は「出来ない理由を考える部門=管理部門=コストセンター」ではなく、「どうすれば出来るかを考える部門=事業価値創造部門」として変革しなければいけません。

つまり、「本社の存在価値は何か?」「なんのために存在しているのか?」といった根源的な部分を変革しなければ、事業部門は従わないのです。

【図11】本社の存在価値を再定義する

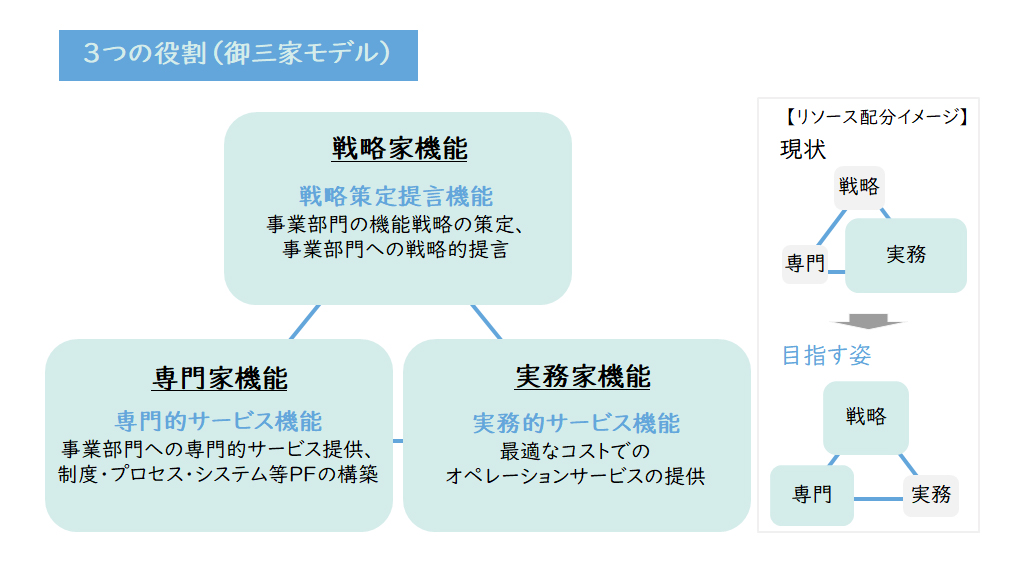

グループ本社としての存在価値を明確化した上で、経営企画・管理、経理・財務、人事、ITなどの機能ごとに機能戦略を立案・提言し、ビジネス部門と協働する役割(戦略家機能)、機能に関する知見・ノウハウ等の開発・蓄積やインフラ整備といった役割(専門家機能)、具体的なオペレーションを中心とした役割(実務家機能)と言った観点から役割を明確化することが重要です。

企業ごとに機能の重要度などが異なりますので、具体的な3つの役割も異なります。

【図12】グループ本社の3つの役割

横串機能としてのグループ本社は、専門性の高い人財が必要となりますから、従来のジェネラリスト育成型の人事制度ではダメです。各機能における人財像を明確にし、プロフェッショナル人材を長期的視点で育成することが重要であり、そのために人事制度改革にも手を付ける必要があります。そういった意味でも、JOB型人事は今後の日本企業の重要なテーマとなります。

以上のように、ROE8%未満、PBR1倍未満の企業が4割もある日本においては、強いグループ本社が企業価値向上に向けて『稼ぐ力』を取り戻すための変革を強力に推進していくことが必要です。

今回ご紹介した変革の詳細については、是非お問い合せください。皆様と一緒に「CXOを軸とした強い執行体制」を創り、日本企業の『稼ぐ力』を取り戻したいと思っております。

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

この記事の執筆者

-

杉野 林太郎経営管理事業部 兼 ERPイノベーション事業部

杉野 林太郎経営管理事業部 兼 ERPイノベーション事業部

ディレクター

公認会計士 -

大橋 遊経営管理事業部

大橋 遊経営管理事業部

マネージャー -

木村 祐也経営管理事業部

木村 祐也経営管理事業部

マネージャー

職種別ソリューション