ROIC(投下資本利益率)

ROICとは

ROIC(投下資本利益率)とは、Return on Invested Capitalの略称で、企業もしくは事業の「稼ぐ力」を評価する指標です。調達した資本を事業に投下し、どれだけ効率よく税引後営業利益(または、みなし税引後営業利益)を生み出すことができているのかを測定します。

同じ売上と利益(PL)でも、事業に必要な元手(投下資本)が小さいほうが、儲かる事業といえるでしょう。ROICは、事業に投下した資本と得られた収益の割合を示す指標なので、PLだけでは測れない、その事業の稼ぐ力を評価する指標になります。

<計算式>

ROIC(%)=税引後営業利益÷投下資本×100

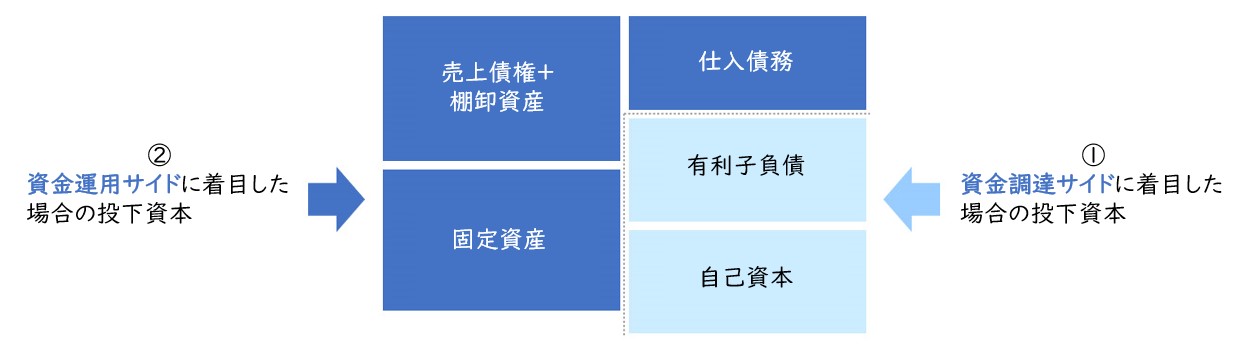

また、ROICの算出に用いる投下資本の求め方は二通りあります。

① 資金調達サイドに着目する場合

<計算式>

投下資本=有利子負債+株主資本

② 資金運用サイドに着目する場合

<計算式>

投下資本=運転資本+固定資産

=(売上債権+棚卸資産-仕入債務)+固定資産

ROIC注目の背景

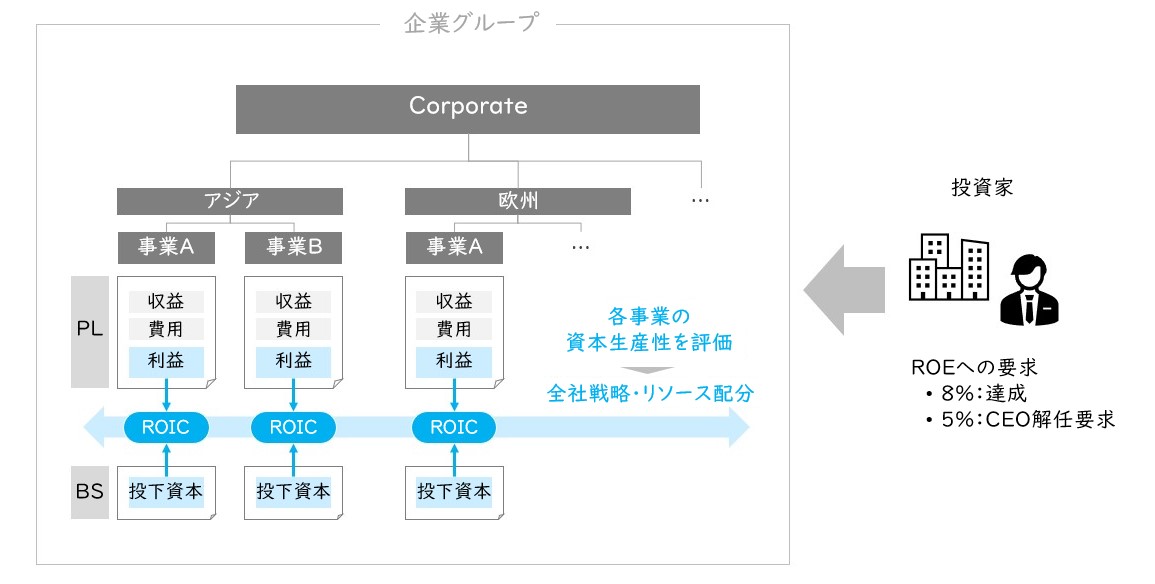

ROICが注目されるようになった背景としては、投資家からのROE向上の要求の高まりと、企業のグループ・グローバル化が挙げられます。

多くの日本企業では、資本生産性の改善の必要性を認識していながらも、従来型のPL重視経営を続けていました。

しかし、2014年に「伊藤レポート」でROE8%は少なくとも達成すべきであることが明示されました。

一律的にハードルを設けることは乱暴ながらも、なかなかPL重視から脱しない日本企業に対して、確信犯的に具体的な数字が示されました。

また議決権行使助言会社のISSは過去5年平均のROEが5%未満かつ改善傾向に無い場合、経営トップの選任に原則反対を推奨しています。

これらを受け、多くの企業でROE改善が喫緊の課題として認識されました。

また、グループ・グローバル化した企業では、コーポレートが各事業に対して投資家のように機能し、各事業を評価し、戦略的にリソース配分を行います(ポートフォリオ経営)。その際、投資家が企業の評価にROEを用いるのに対し、各事業の評価にはROICが適していました。

資本政策は通常グループ全体で行います。また、事業ごとに自己資本を算定するのは困難なため、自己資本と他人資本を区別しないROICが各事業の評価に適していました。

これらを受けて、ROICが注目されるようになりました。

ROICとROE・ROAの違い(なぜROICか)

以上のように資本生産性が重視されるようになったわけですが、ROICの他にも資本生産性を表す指標として、ROEとROAがあります。

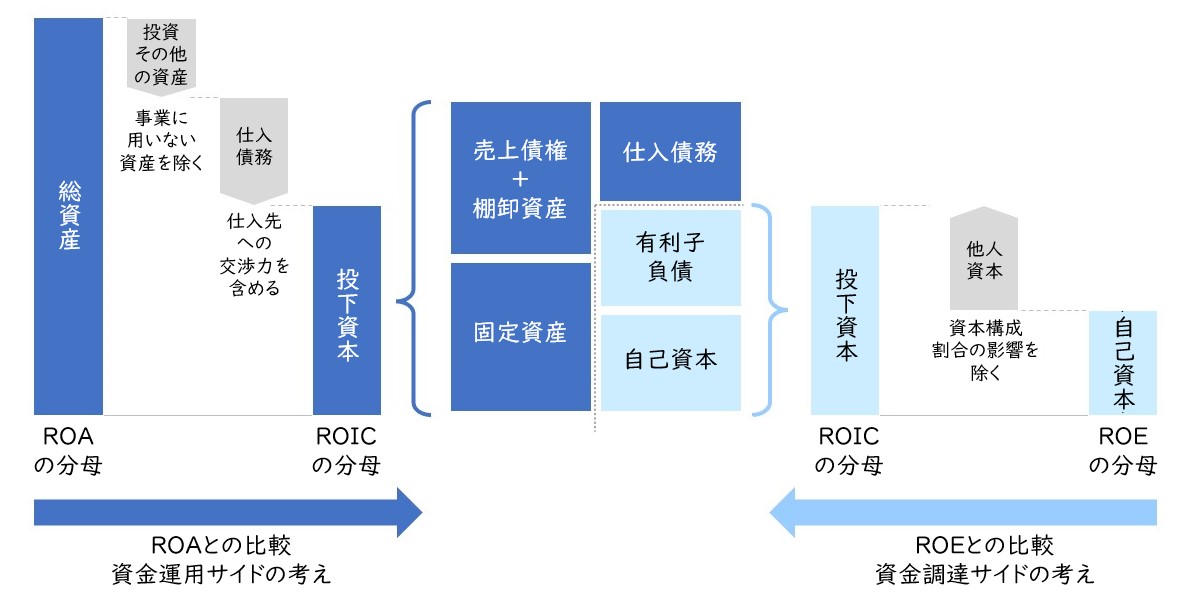

ROEと比較することで、「①資金調達サイド」の考え、ROAと比較すると「②資金運用サイド」の考えも理解しやすくなりますので、両者との比較をご紹介いたします。

ROE(自己資本利益率)とは、Return on Equityの略で、企業の自己資本(純資産)に対する利益の割合を表す指標です。

ROA(総資産利益率)とは、Return on Assetsの略で、企業に投下された総資産に対する利益の割合を表す指標です。

<計算式>

ROE(%)=当期純利益÷自己資本×100

ROA(%)=当期純利益÷総資産(自己資本+他人資本)×100

ROEは自己資本を分母とすることから、株主からみた企業の稼ぐ力を評価する指標です。あくまでも株主視点であり、事業自体の稼ぐ力の評価には適しません。

企業が資金を自己資本(株式)で調達するか、他人資本(銀行借り入れや社債等)で調達するかは、企業の財務戦略により、事業自体の稼ぐ力とは関係がありません。同じ事業を行っていても、他人資本で多く資金調達している場合は、分母の自己資本が小さくなるためROEが有利な値となります。

それに対してROICは「①資金調達サイド」に着目すると、有利子負債と株主資本の合計を投下資本とするため、資本構成の影響を排除して、事業の稼ぐ力を評価することができます。

ROAは企業全体の資産に対する稼ぐ力を評価します。

一見、事業自体の稼ぐ力を評価できるように思えます。しかし、事業とは直接関係の無い資産の影響が含まれてしまいます。

例えば、財務安全性を重視し、現預金等を多く保有している企業は、総資産が膨らみ、相対的にROAは悪化します。

また、ROAは仕入先に対する交渉力を反映できない、という問題もあります。

仕入先に対して交渉力を有する場合、安く仕入れるか支払いサイトを長くし、キャッシュ面での効果を得ます。支払いサイトを長くした場合、買掛金は増え、必要な運転資金は減ります。事業の体質としては有利になったにも関わらず、総資産は増えるためROAは悪化することになります。

それに対してROICは、「②資金運用サイド」に着目すると、事業に用いる固定資産と仕入債務を含めた運転資本を分母としています。

これによって、事業に直接関係の無い「投資その他の資産」は除く一方で、仕入債務を含むことで、仕入先に対する交渉力も考慮して評価ができます。

以上のことから、ROICは事業の資本生産性を評価するのに適した指標であることが理解できます。

ROICの目標値 ~加重平均資本コスト(WACC)との比較~

ROEは、ある種乱暴でありながらも伊藤レポートで8%が一つの目安として示されています。では、ROICの目標値はどのように設定すべきなのでしょうか。

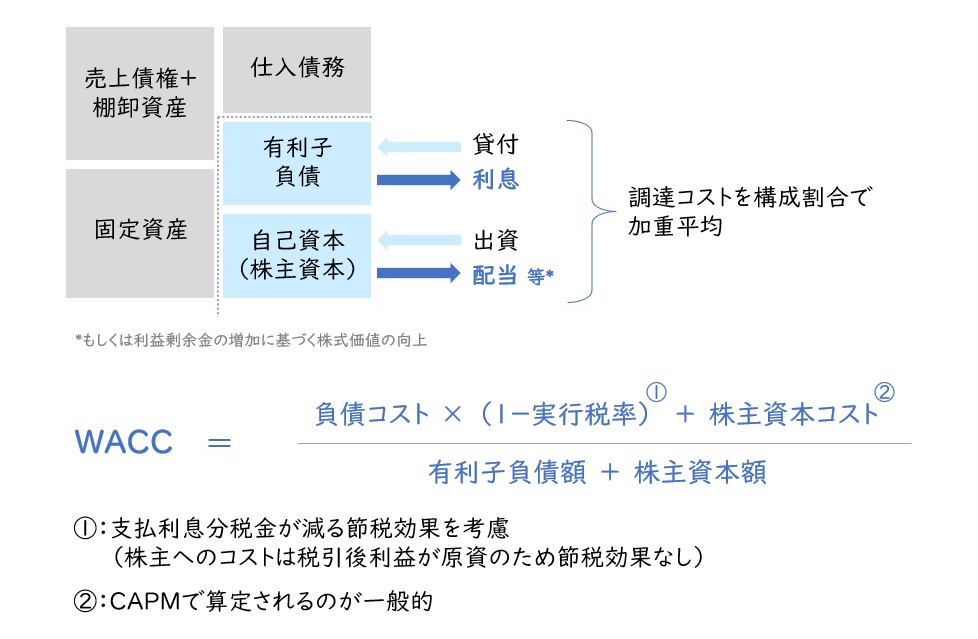

ROICは、①資金調達サイドに着目すると、有利子負債+株主資本に対して稼ぐ力です。

有利子負債も株主資本も資金提供の見返りとして、調達コストが生じています。

そのため、事業として価値を生み出すためには、その資金調達に要したコスト以上に稼ぐことが必要になります。これを、超えるべき水準として「ハードル・レート」と呼びます。このハードル・レートは、有利子負債と株主資本のコストの加重平均で求め、「WACC(ワック)」(Weighted Average Cost of Capital:加重平均資本コスト)と呼ばれます。

ですので、ROICは少なくともWACC以上の値であることが求められます。

尚、調達コストは有利子負債であれば支払金利、株主資本であれば株主が期待する収益で、CAPM(キャップエム)を用いて算定されるのが一般的です。

ROIC活用の注意点

ハードル・レートを超えることが事業として価値を生み出す必要条件ではありますが、通常事業の成長期では高いROICを出すことは困難です。また、多角化している場合、事業ごとに求められるWACCも異なります。リスクの高い事業においては、株主が求める収益も高くなるため、WACCも高くなります。

一律的にWACCを当てはめるだけでなく、事業のライフサイクルやグループ全体としての戦略に応じた評価を行うことが重要になります。

また、ROICは率として評価する指標のため、相対的にROICの低い投資を控え、縮小均衡を招く恐れがあります。ハードル・レートを超えている場合は、相対的にROICが低くても投資をするなどの設計や、売上・利益額と組み合わせた目標設定などが必要になります。

計算式においても、分母を中心に説明しましたが、分子においても税金をどうするか、本社負担コストをどうするかなどの多くの論点があります。

あくまでも、事業の稼ぐ力を評価し、高めていくための指標ですので、杓子定規に適用するのではなく、個々の企業やその状況に合わせて適切な定義とし、その評価の仕方、KPIへの紐づきなどを設計することが重要になります。