やらされROICからやる気のROICへ

京セラ、第二電電(現KDDI)を創業し、日本航空の再建にも貢献された故 稲盛 和夫氏は、経営幹部に対し、しばしば「夜鳴きうどんの屋台を引く」という話をされたそうです。(稲盛和夫の実学/日経BP)

経営者を育てるには、「うどんの屋台を引っ張らせ、街角でうどんを売らせることが効果的な実習になる」と考えられていたそうです。

夜鳴きうどんにある「経営の本質」、ROICはその「経営の本質」につながる指標だと考えます。

その理解なくしてROIC経営は成立しません。

本日は、

・ROIC経営の必要性はわかるが、どこか腹落ちしない

・ROICを導入したが、事業活動に浸透していない

・ROIC改善で一時的に不要資産を減らした後は、結局利益率向上のPL経営になった

そんな課題感をお持ちの皆様に、あるべきROIC経営が何かということをお伝えします。

夜鳴きうどんにある「経営の本質」

夜鳴きうどんにある「経営の本質」とは何でしょうか。

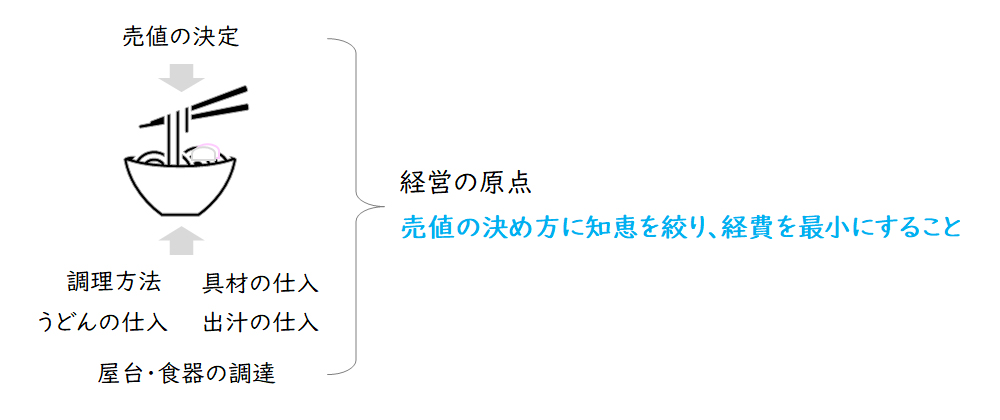

稲盛氏は「売値の決め方に知恵を絞り、経費を最小にする」ことが経営の原点であるとしています。

夜鳴きうどんの屋台を引くことで、うどんや具材の仕入方法を工夫し、味の決め手になる出汁の材料調達や取り方も工夫し、お客さんを満足させて売れるベストの値段を探し出します。その工夫の差が広がりチェーン店にまで至る人もいれば、1つの屋台さえうまくいかない人もいます。「いい商売、悪い商売があるのではなく、それを成功に導けるかどうか」でありそれこそが「経営」の力です。

【図1】夜鳴きうどんにある「経営の本質」

夜鳴きうどんとキャッシュ・フロー

そしてもう1つ、夜鳴きうどんから学ぶべきものがあります。それは「キャッシュ・フロー」です。

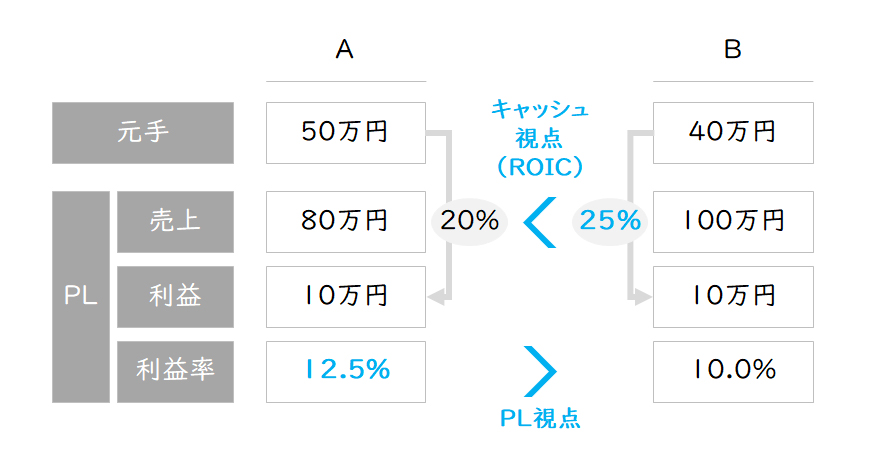

例えば、夜鳴きうどんの屋台をAとBの2名に引かせた時、どちらが経営者として優れていると評価できるでしょうか。

- A:元手50万円、売上80万円、利益10万円(利益率12.5%)

- B:元手40万円、売上100万円、利益10万円(利益率10.0%)

この時PLで評価すると、利益額は同じですが利益率はAが優れています。売上額では劣るものの高付加価値、もしくは、コスト低減を進めている優秀な経営を行ったと評価されるわけです。

しかし、キャッシュ視点で考えると、Aは元手50万円から10万円(+20%)を稼ぎ、Bはそれをより少ない元手40万円から10万円(+25%)を稼いだことになります。

経営の原点は「少ない元手で多くを稼ぐ」ことにあります。

その視点から見ると、売上高は利益を稼ぐための過程に過ぎません。その売上高と利益の関係性である利益率も、経営における一側面しか表していないと言えます。

そして、「少ない元手で多くを稼ぐ」を評価する指標こそが「ROIC」です。

【図2】PL評価とキャッシュ(ROIC)評価

ROICの本質

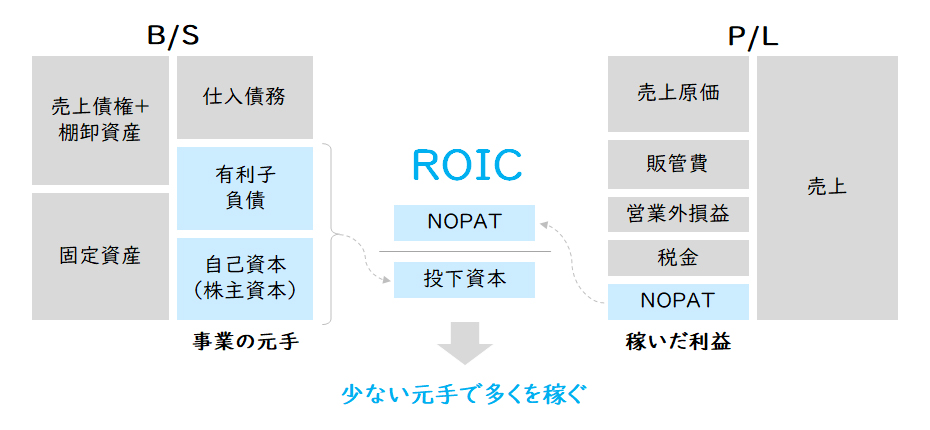

ROIC(Return on Invested Capital:投下資本利益率)は、事業活動に投下した資本に対してどれだけの利益を生んだかを表す指標です。

計算式は一般的に、税引後営業利益 ÷(有利子負債+株主資本)となります。※参考:ROICとは

似たような指標にROEがあります。

しかし、これは株主資本のみを元手としてとらえているため、株主視点の指標です。事業活動における元手は、株主資本と借入資本に分けることができますが、それらをどういった割合で資金調達するかは、事業活動と独立した活動になります。そのため、事業にとっての「元手」は、その拠出元関係なく株主資本か借入資本の合計で認識すべきとなります。

つまり、税引後営業利益を事業に投下した資本である有利子負債と株主資本の合計で除したROICこそが、経営の本質である「少ない元手で多くを稼ぐ」を評価する指標と言えます。

【図3】ROIC計算式イメージ

浸透しないROIC経営

よく目にするROICを導入する目的の説明があります。

それは、「株主からはROEによる評価が求められる、したがって各事業もROEで評価したいが、株主資本を事業ごとに分けることは困難なためROICで評価する」というものです。

これは間違ってはいません。しかし、ROICを導入する目的としては適切ではありません。

ROICは消極的に導入するものではなく、「少ない元手で多くを稼ぐ」という経営の本質を評価するために導入すべきものです。この理解が不十分なままROIC経営を導入すると、事業側に「株主・経営者のために見ている指標」と認識されてしまいます。それでは、実際の事業活動に活かすROICとしては浸透していきません。ROIC経営を事業にも浸透し、資本効率改善に向け定常的な活動を行っていくためには、ROICの本質への理解が欠かせません。

ROIC経営はPL+BSにあらず、PL×BSであるべし

ROIC経営を導入し、一時的にB/Sのスリム化を図るものの、結局PL経営に戻る企業を多く目にします。

これまでPL中心の経営を行ってきた場合、各事業で不要な固定資産や在庫、現預金等が保持されているケースが少なくありません。また、売上債権や仕入債務についても、決済条件が特段管理されておらず、取引先の要望をそのまま受けているケースもあります。そういった場合、ROIC経営の導入当初は不要資産の処分を進めます。すると、ROICにおける分母の値が小さくなることでROICは改善します。

しかし、不要資産の処分を終えると、ROIC改善のための活動は分子の営業利益の改善が中心となります。ROICは、B/Sが不用意に膨らまないようにモニタリングする位置付けとなります。

これは、「少ない元手で多くを稼ぐ」を評価するROIC経営を行っていると言えるでしょうか。

ROICとは「元手」であるBS項目の投下資本と、「稼ぎ」であるPL項目の利益割合の指標です。考え方としては、PL×BSの指標と言えます。

これに対して、不要資産を管理しPL経営を行っている企業は、PL+BSの経営でしかありません。これまでのPL経営の視点に、なるべくBSは小さくするという視点が加わっただけと言えます。そこにはB/S(投下資本額)に対して、P/L(利益額)の割合を見て評価するという視点はありません。

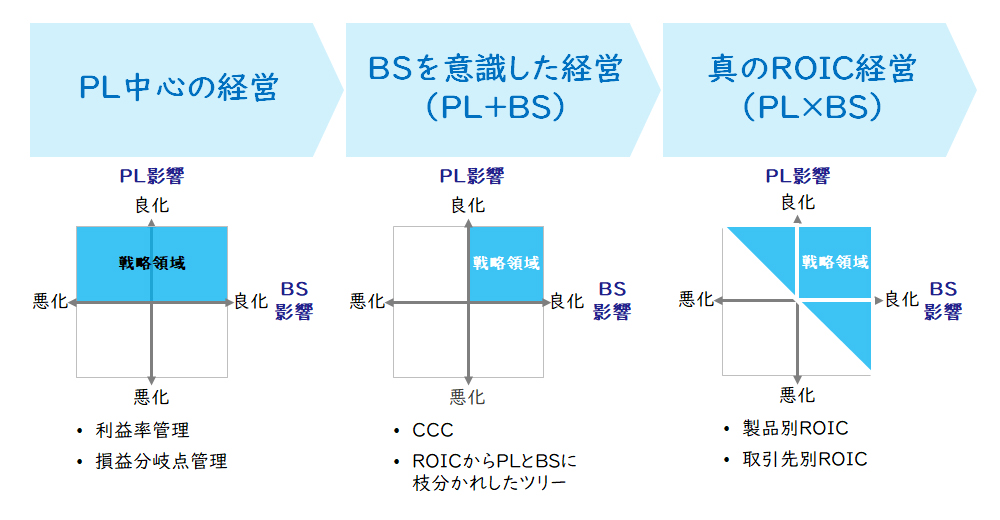

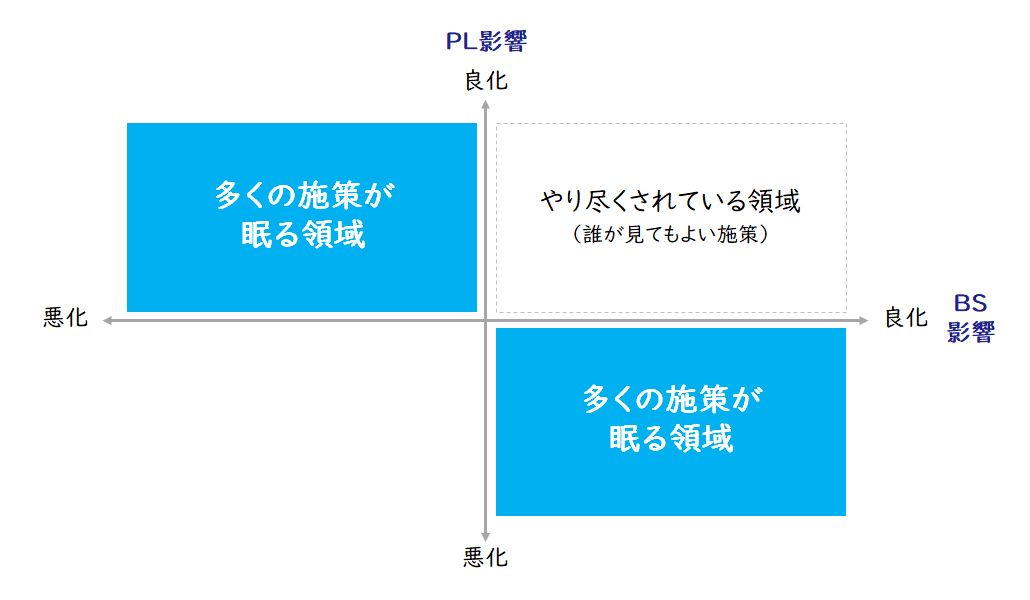

整理すると、経営の段階を3つに定義できます。

① PL中心の経営を行っている段階

PLの良し悪しのみを意識します。売上や利益の向上につながるのであれば、過剰な資産を保有するような経営を行う可能性があります。

② PLだけでなく、BSも意識した段階(PL+BS)

PLの視点に加えて、BSはなるべくスリムであることを意識します。

この時に良しとされる戦略は、PLも良化しBSも良化する(悪化しない)戦略になります。

③ 真のROIC経営の段階(PL×BS)

PLとBSの割合で評価するため、PLは良化するがBSは悪化してしまう施策や、PLは悪化するがBSは良化する施策のメリット/デメリットを比較評価することが可能になります。

【図4】PL経営からROIC経営への戦略領域の発展

PLも良くなりBSも良くなる(悪化しない)施策(右上の象限)というのは、既にやり尽くされていることが多い領域になります。理由は2点です。

1つ目は、PLもBSも良化する施策自体が限られていることが挙げられます。

一般的にPLとBSの良化と悪化は、トレードオフ関係にあります。PLを良くするためにはBSが悪化し(例:コストダウンのための固定資産投資)、BSを良くするためにはPLが悪化する(掛売上から現金売上のシフトに伴う売価の減額)のが一般的になります。

2つ目は、誰もが良い施策と判断するからです。

PLも良化しBSも良化、もしくは、悪化しないとなれば誰の目からみても良い施策となるので、既に実行されていることが多くなります。

一方で、多くのオポチュニティが眠るのが、PLとBSのトレードオフ関係のある左上と右下の領域です。

【図5】ROIC経営でこそ得られる戦略領域

これら領域の戦略を実行するためには、PLとBSのトレードオフ関係を適切に評価する必要があります。それは、PLとBSの割合を評価する指標である「ROIC」を用いることで可能になります。

ROIC経営によって得るべきことはここにあります。単なるBSのスリム化ではありません。ROIC経営で得るべきことは、「PLとBSのトレードオフ関係を適切に評価し、これまで手を付けてこなかった新たな戦略領域を手に入れること」にあります。このトレードオフ関係を適切に評価することは、簡単ではありません。しかしそれこそが、ROIC経営が浸透してこなかった最大の理由だと考えます。

やらされROICからやる気のROICへ

ROIC経営を導入することで、PLも良くBSも良くすることを求められます。

先に述べたように、PLとBSは一般的にトレードオフ関係にありますが、それらを適切に評価できているでしょうか。例えば、売上債権において「回収を1か月早くする代わりに、いくらまで安くできるか」を適切に評価できているでしょうか。(尚、売上割引と同じ考えで早期回収分の効果を金利から算出するのは誤りです)

トレードオフの評価方法を示さずにROIC経営を導入すると、「PLも良くしろ!BSも良くしろ!」というある種の矛盾を押し付けている形になり、ROICを管理することの腹落ち感の無さを産み、ROICが浸透しない、何となく見ているだけという状態を作り出しているのではないでしょうか。ROICツリーを工夫し事業への浸透を促したとしても、KPI間でトレードオフが生じそれを適切に評価できないのであれば、「やる気のROIC」には至れないと考えます。

真のROIC経営の実現のためには、ROICの本質である「少ない元手で多くを稼ぐ」ことを評価する指標であることを事業側含めて理解し、多くの施策で発生するPLとBSのトレードオフ関係を適切に評価する評価方法/KPIを持つことが必要になります。

当社では、それらを支援するコンサルティングサービスとして、

- ROIC経営の目的や活用などを明確化するための基本構想の策定

- PLとBSのトレードオフ関係を評価するための製品別ROICやKPI等の策定支援、算出方法の策定

- ROICを工数負荷なく算出し、ROIC改善に注力するためのシステムの構築

- 実績だけでなく見込みやシミュレーションシステムの構築

- ROIC改善に向けた投資マネジメントの構築

などの支援を実施しております。

弊社コンサルティングサービスに少しでもご興味をもっていただけましたら、お問い合わせ窓口やオンライン相談からお気軽にご連絡いただければ幸いです。

関連サービス

#グループ・グローバル経営管理

ソリューションに関する

ソリューションに関するオンライン相談問い合わせる メルマガ登録

最新情報をお届け! メルマガ登録

職種別ソリューション